Научиться • 8 июля 2025

Налоговые вычеты для ИП: как снизить налоги законно

Налоговые вычеты для ИП: как снизить налоги законно

Текст: Наиля Мингалеева

Фото: Unsplash

Для многих индивидуальных предпринимателей налоговая тема — нечто тревожное и запутанное. Особенно на общей системе налогообложения, где ставки НДФЛ достигают 22%. Однако закон дает ИП не только обязанности, но и возможности — например, вернуть часть налога или уменьшить будущие платежи с помощью налоговых вычетов.

Эти вычеты не лазейка и не бухгалтерский трюк, а официальный механизм поддержки. Он охватывает самые важные сферы жизни: бизнес-расходы, покупку жилья, образование, лечение и даже инвестиции. Проблема в том, что об этих возможностях знают далеко не все. Расскажем, как устроены вычеты, кто может на них рассчитывать в 2025 году и как превратить налог в ресурс для развития.

Для многих индивидуальных предпринимателей налоговая тема — нечто тревожное и запутанное. Особенно на общей системе налогообложения, где ставки НДФЛ достигают 22%. Однако закон дает ИП не только обязанности, но и возможности — например, вернуть часть налога или уменьшить будущие платежи с помощью налоговых вычетов.

Эти вычеты не лазейка и не бухгалтерский трюк, а официальный механизм поддержки. Он охватывает самые важные сферы жизни: бизнес-расходы, покупку жилья, образование, лечение и даже инвестиции. Проблема в том, что об этих возможностях знают далеко не все. Расскажем, как устроены вычеты, кто может на них рассчитывать в 2025 году и как превратить налог в ресурс для развития.

Что такое налоговый вычет

Налоговый вычет — это законное право налогоплательщика уменьшить сумму дохода, с которой рассчитывается налог на доходы физических лиц (НДФЛ). Проще говоря, государство дает возможность не платить налог с части дохода, которую человек потратил на социально значимые или профессиональные нужды. Это может быть покупка квартиры, плата за обучение, расходы на лечение или затраты на бизнес. Вычет появляется как мера государственной поддержки: он стимулирует граждан инвестировать в образование, здоровье, жилье и развитие своего дела.

Фактически вычет — это компенсация: если вы уплатили налог с полной суммы дохода, вы имеете право вернуть часть уплаченного. Если налог еще не уплачен, то вычет уменьшает будущие начисления. Чтобы получить этот «кешбэк от государства», нужно быть налоговым резидентом РФ — плательщиком НДФЛ, например ИП на общей системе налогообложения или физлицом со сторонними доходами, и подтвердить расходы документально.

Таким образом, налоговый вычет не льгота и не подарок, а механизм уменьшения налога за счет понесенных расходов.

Чтобы получить вычет, важно знать несколько ключевых понятий.

- Налогооблагаемая база — сумма дохода, с которой рассчитывается налог. Вычет позволяет уменьшить эту сумму, а значит, и сам налог.

- НДФЛ (налог на доходы физических лиц) — основной налог, который уплачивают ИП на общей системе налогообложения (ОСНО). Ставка составляет 13% при доходах до 5 млн руб., а с 2025 года еще и повышается до 15–22% при превышении этого порога.

- Подтверждающие документы — договоры, чеки, квитанции, справки и другие бумаги, которые доказывают факт и сумму расходов, дающих право на вычет.

Обратите внимание: сумма вычета не может превышать сумму фактически уплаченного НДФЛ за год. Если же дохода в текущем году недостаточно, часть вычета можно перенести на последующие налоговые периоды и использовать позже. Наличие достаточного дохода определяется так: налоговая рассчитывает с годового налогооблагаемого дохода НДФЛ по ставке 13%, 15% или выше и сравнивает сумму налога с размером вычета. Если налогов уплачено меньше, чем положенный вычет, разницу можно дополучить в будущем. Это особенно актуально при крупных расходах, например при покупке жилья или дорогостоящем лечении.

Кто может получить налоговые вычеты

Право на получение налоговых вычетов есть у налоговых резидентов России, которые уплачивают налог на доходы физических лиц (НДФЛ). Это в первую очередь индивидуальные предприниматели, применяющие общую систему налогообложения (ОСНО), поскольку именно они рассчитывают и платят НДФЛ со своих предпринимательских доходов.

Предприниматели, работающие на специальных налоговых режимах — упрощенной системе налогообложения (УСН), патенте (ПСН), едином сельхозналоге (ЕСХН), налоге на профессиональный доход (НПД) или автоматизированной УСН (АУСН), — не платят НДФЛ с доходов от бизнеса, а значит, не имеют права на стандартные, социальные или имущественные вычеты в рамках своей предпринимательской деятельности.

Однако есть исключение: если такой индивидуальный предприниматель получает дополнительные доходы, облагаемые НДФЛ (например сдает квартиру как физическое лицо, продал имущество или работает по трудовому договору), он может оформить вычеты именно по этим доходам.

Пример. ИП Захарова работает на УСН. При этом она сдает собственную квартиру за 30 тыс. руб. в месяц и с этого дохода платит НДФЛ как физлицо. В 2024 году предпринимательница оплатила подготовительные курсы для своего ребенка. Она подала заявление на социальный вычет и вернула часть уплаченного налога.

Основные виды налоговых вычетов для ИП на ОСНО

Индивидуальные предприниматели на общей системе налогообложения (ОСНО), уплачивающие НДФЛ, могут воспользоваться всеми видами вычетов, предусмотренными Налоговым кодексом РФ. Вот основные из них.

Профессиональный вычет (ст. 221 НК РФ)

Позволяет уменьшить налогооблагаемый доход на сумму фактических расходов, понесенных в рамках предпринимательской деятельности. В вычет могут включаться траты на аренду, закупку товаров, рекламу, зарплаты сотрудников, страховые взносы, транспортные расходы, и т. д. Все расходы должны быть документально подтверждены. Если подтверждающих документов нет, применяется фиксированный вычет — 20% от дохода.

Пример. ИП Козлов в 2024 году получил доход в размере 2,5 млн руб. Затраты на аренду помещения, закупку материалов и зарплату составили 800 тыс. руб. Он предоставил подтверждающие документы по этим тратам, уменьшил налогооблагаемую базу до 1,7 млн руб. и снизил налог на 104 тыс. руб.

Имущественный вычет (ст. 220 НК РФ)

Предоставляется при покупке, строительстве жилья или уплате процентов по ипотеке. Максимальный вычет — 2 млн руб. (до 260 тыс. руб. возврата), а по ипотечным процентам — до 3 млн руб. (до 390 тыс. руб. возврата). Вычет можно получить только один раз, остаток переносится на следующие налоговые периоды. Если вы не смогли использовать сразу весь вычет, например, заплатили НДФЛ меньше, чем можно вернуть, то остаток переносится на ближайшие годы, в которые вы также будете платить НДФЛ.

Пример. ИП Смирнов приобрел квартиру за 5 млн руб., уплатив НДФЛ за год в размере 300 тыс. руб. Он оформил имущественный вычет на 2 млн руб. и получил возврат 260 тыс. руб. Кроме того, он планирует подать на вычет по ипотечным процентам в следующем году.

Стандартный вычет (ст. 218 НК РФ)

Предоставляется родителям несовершеннолетних детей или студентов до 24 лет на очном обучении, а также льготным категориям граждан. Размер вычета — 1,4 тыс. руб. на первого ребенка, 2,8 тыс. — на второго, 6 тыс. — на третьего и последующих, 12 тыс. — на ребенка-инвалида. Применяется до тех пор, пока суммарный доход с начала года не превысит 450 тыс. руб.

Пример. ИП Федорова воспитывает двух детей. Ее доход за первые пять месяцев 2024 года составил 420 тыс. руб., что позволило ей получать стандартный вычет — 1400 + 2800 = 4200 руб. в месяц. Общая сумма вычета — 21 тыс. руб., экономия — 2 730 руб.

Социальный вычет (ст. 219 НК РФ)

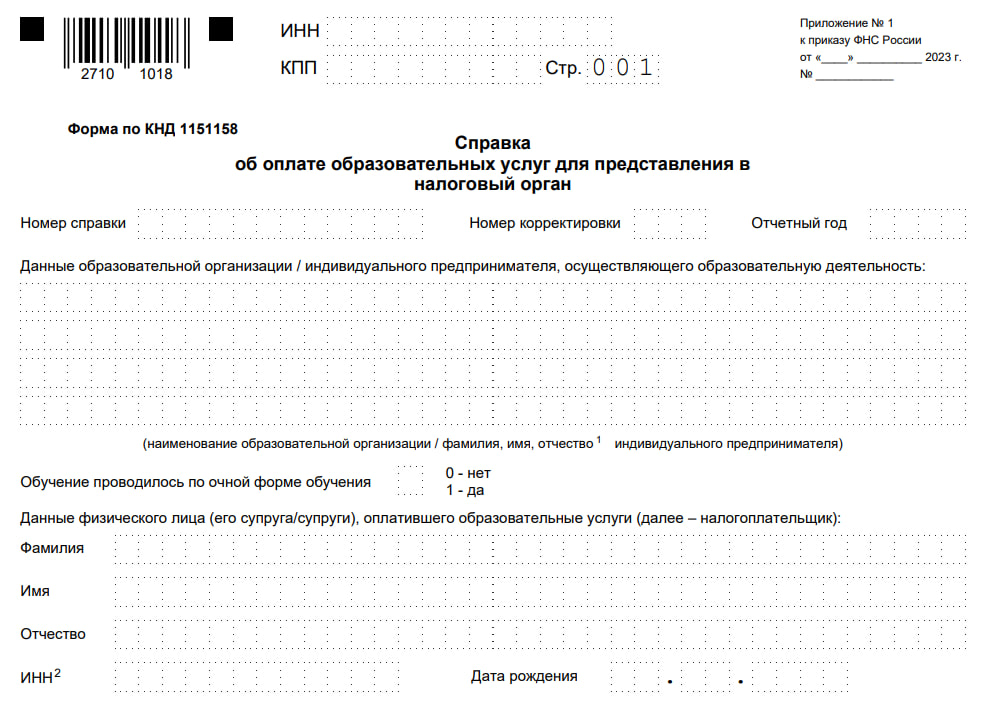

Позволяет вернуть часть затрат на обучение, лечение, добровольное страхование, спорт, а также на благотворительные пожертвования. Общий лимит затрат — 150 тыс. руб. в год, максимальный возврат — 19,5 тыс. руб. На обучение детей установлен отдельный лимит затрат в 110 тыс. руб.

Пример. ИП Гусев заплатил 70 тыс. руб. за лечение в стоматологической клинике и 50 тыс. руб. за языковые курсы. Общая сумма, подпадающая под вычет, — 120 тыс. рублей. Он получил возврат НДФЛ в размере 15,6 тыс. руб. (120 000 × 13%).

Инвестиционный вычет (ст. 219.1 НК РФ)

Применяется к операциям на фондовом рынке. Можно получить вычет:

- за взносы на индивидуальный инвестиционный счет (ИИС) — до 400 тыс. руб. в год, возврат до 52 тыс. руб.;

- при продаже ценных бумаг, находившихся в собственности более трех лет. Предприниматель освобождается от налога на прибыль с таких сделок.

Пример. ИП Михайлова в 2024 году внесла 400 тыс. руб. на ИИС и подала заявление на инвестиционный вычет. В результате она вернула 52 тыс. руб. НДФЛ.

Как оформить налоговый вычет

Индивидуальный предприниматель может оформить налоговый вычет самостоятельно — через Федеральную налоговую службу (ФНС) — или, если он также работает по найму, через своего работодателя. Способ зависит от ситуации и типа вычета.

Через ФНС

Если ИП получает доход, облагаемый НДФЛ, например работает на ОСНО или сдает имущество как физлицо, он должен подать декларацию 3-НДФЛ в налоговый орган. Сделать это можно:

- через личный кабинет налогоплательщика на сайте nalog.gov.ru;

- лично — в налоговой инспекции;

- через МФЦ;

- по почте заказным письмом.

К декларации необходимо приложить комплект подтверждающих документов. В зависимости от типа вычета это могут быть чеки, договоры, справки об оплате, документы на недвижимость, договор ИИС, и т. д.

После подачи документов ФНС проводит камеральную проверку, срок рассмотрения — до трех месяцев. При положительном решении сумма возврата поступает на счет налогоплательщика.

Упрощенный порядок

Для ряда вычетов — имущественных, социальных, инвестиционных — действует упрощенный порядок. Если все данные по расходам уже имеются в информационной системе ФНС, достаточно зайти в личный кабинет, выбрать нужный вычет и подписать предварительно заполненное заявление. Подавать декларацию 3-НДФЛ в этом случае не нужно.

Через работодателя:

Если ИП официально трудоустроен и получает зарплату, он может воспользоваться правом на вычет через работодателя. Для этого нужно:

1. Подать заявление в ФНС и получить уведомление о праве на вычет.

2. Передать это уведомление в бухгалтерию по месту работы.

Работодатель прекратит удерживать НДФЛ с зарплаты до тех пор, пока сумма вычета не будет исчерпана.

Такой способ особенно удобен для стандартных и имущественных вычетов — он позволяет получить налоговую льготу в течение года, не дожидаясь окончания налогового периода.

Что изменилось в 2025 году

С начала 2025 года в налоговом законодательстве вступили в силу важные изменения, касающиеся вычетов для ИП и физических лиц. Эти меры направлены на повышение доступности налоговых льгот и адаптацию системы к новым условиям.

Прогрессивная шкала НДФЛ. Ставки налога теперь зависят от годового дохода: 13% действует для сумм до 5 млн руб., а далее применяются повышенные ставки — от 15 до 22%. Это увеличивает потенциальную сумму возврата при оформлении вычетов на крупные расходы.

Упрощенный порядок подачи. Для имущественных, социальных и инвестиционных вычетов не требуется декларация 3-НДФЛ, если информация о расходах уже есть в ФНС. Заявление можно подписать онлайн в личном кабинете.

Повышены лимиты по социальным вычетам. С 2025 года максимальная сумма для вычета по расходам на лечение, обучение, спорт и добровольное страхование выросла до 150 тыс. руб. (ранее было 120 тыс.) Для обучения детей лимит увеличен до 110 тыс. руб.

Новый вычет за сдачу норм ГТО. Предусмотрен налоговый вычет в размере до 18 тыс. руб. при условии прохождения диспансеризации и успешной сдачи нормативов комплекса «Готов к труду и обороне» (ГТО). Это стимулирует заботу о здоровье и активный образ жизни.

Профессиональный вычет — теперь и для физлиц. Ранее доступный только индивидуальным предпринимателям на ОСНО, с 2025 года профессиональный вычет могут оформить и физлица, если их деятельность признана предпринимательской, например те, кто сдает жилье. В таком случае расходы на содержание недвижимости могут уменьшить налоговую базу.

Заключение

Налоговые вычеты — способ оставить деньги в бизнесе и направить их на развитие, обучение, здоровье или поддержку семьи. Для ИП это шанс дышать свободнее в условиях растущих цен и налогов и не терять ресурсы. Закон дает возможности, важно уметь ими пользоваться. Грамотное оформление вычетов помогает сэкономить десятки, а иногда и сотни тысяч рублей в год. И пока одни переплачивают из-за незнания, другие вкладывают эти деньги в свое благополучие. Налоговая осведомленность не преимущество, а необходимость. Не игнорируйте инструменты, которые работают на вас.