Разобраться • 17 января 2022

Инвестиции в HealthTech

8 главных результатов 2021 года

Инвестиции в HealthTech: 8 главных результатов 2021 года

Текст: Вячеслав Шуленин, директор Московского центра

инновационных технологий в здравоохранении

Фото: Eric Audras /Getty Images

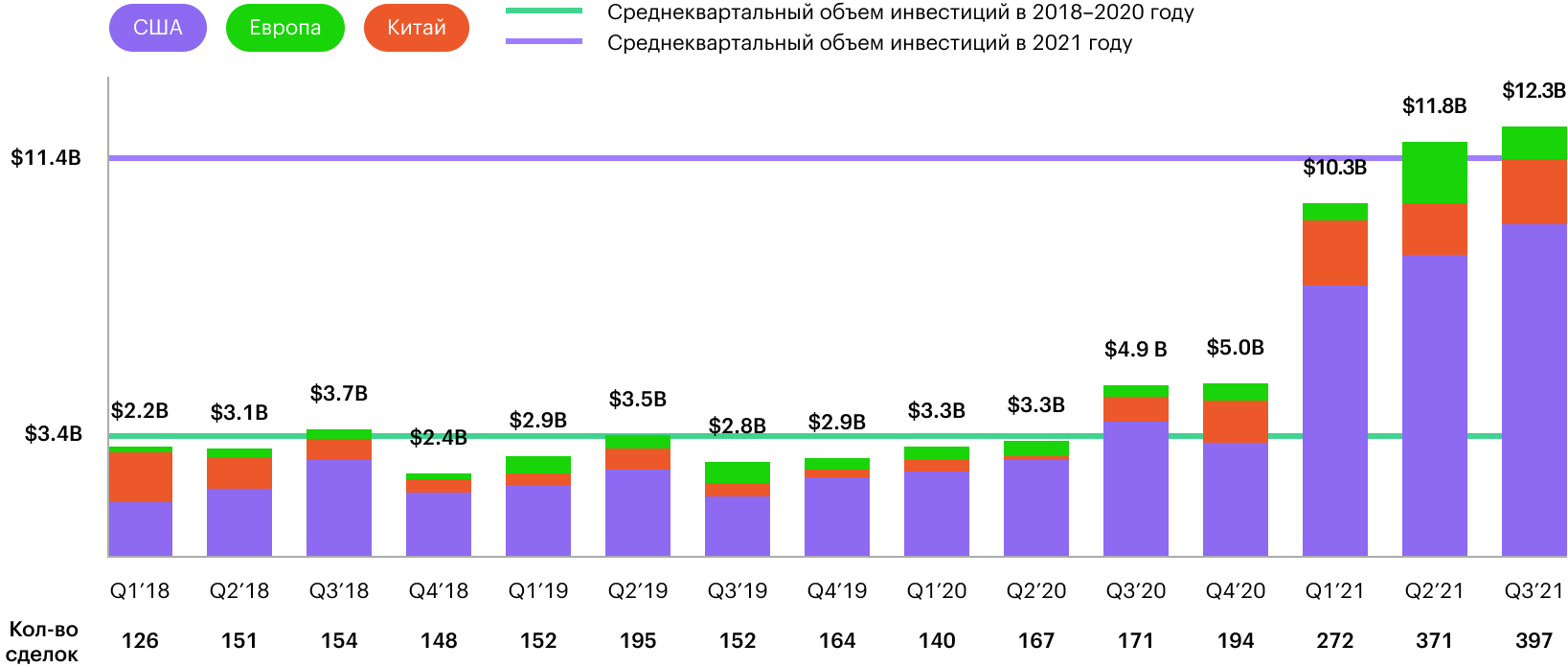

Только в третьем квартале прошлого года в мире было заключено 397 инвестиционных сделок на рынке HealthTech. Это в три раза больше, чем в 2018 году (397 против 126 за тот же период), говорится в отчете Банка Кремниевой долины «Будущее HealthTech». О том, в какой повестке прошел 2021 год, о лидирующих сегментах и прогнозах на 2022 год для этого рынка рассуждает генеральный директор Московского центра инновационных технологий в здравоохранении Вячеслав Шуленин.

Мегатренды рынка

Давление пандемии. Клиникам, лабораториям, большим и малым медицинским учреждениям пришлось перестраиваться в 2020 году и максимально быстро внедрять инновации, альтернативные решения по уходу за пациентами. 38% инвестиций в 2021 году получили компании, предлагающие такие решения. Среди них ресурсы, оказывающие, например, эмоциональную поддержку онлайн: Woebot, Ginger, Cerebral, Akili (цифровая терапия при синдроме дефицита внимания и гиперактивности).

С распространением пандемии коронавируса люди по всему миру стали внимательнее относиться к своему здоровью. Инвесторы обратили на это внимание, и 72% из них вкладывались в проекты, посвященные качеству сна, питания, психического здоровья и общего благополучия.

Больше единорогов. Приток инвестиций способствовал резкому росту оценки стоимости компаний, работающих в HealthTech: 32 компании были оценены инвесторами более чем в $1 млрд. В 2020 году таких компаний было девять, в 2018-м авторы отчета из Банка Кремниевой долины отметили всего две.

Значительно оценку многих компаний в 2021 году повысил факт оказания поддержки «единорогам от здравоохранения» со стороны нетрадиционных венчурных инвесторов (хедж-фондов и фондов прямых инвестиций). Нетрадиционные инвесторы в этом секторе оценивают компании примерно в 1,3 раза выше, чем традиционные.

Единорогами в 2021 году среди прочих стали компания-разработчик софта для координации медицинских услуг Unite Us, платформа комплексных анализов LetsGetChecked, облачная программная платформа для исследователей-биологов и научно-исследовательских организаций Benchling, платформа индивидуального медицинского страхования Sidecar Health, платформа обучения разумному (и персонализированному) питанию и поддержке ментального здоровья Noom, служба доставки рецептурных препаратов Capsule. В 2018 году авторы отчета отмечали всего двух единорогов: медицинского консьержа One Medical, платформу диагностики и лечения сердечно-сосудистых заболеваний HeartFlow.

В 2021 году выходы из капитала компаний сферы медицинских технологий принесли инвесторам существенный объем ликвидности. По мнению авторов отчета Deloitte «Road to Next» оценки ряда сделок были завышены.

Ставка на ментальное здоровье. $2 млрд финансирования получили компании, специализирующиеся на психическом здоровье. Во многом этому способствовала пандемия коронавируса. В США на 31% вырос объем зарегистрированных симптомов тревожного или депрессивного расстройства у взрослых. Нехватка возможностей традиционного лечения открыла двери к клиентам компаниям альтернативных решений в этом направлении. Средний размер венчурных сделок вокруг этих компаний вырос с $30 млн в 2020 году до $50 млн.

Этот рынок развивается и в России: работают сервисы «Ясно», «Понимаю», Alter, YouTalk. Но их обороты скромны и не превышают 3–4 млн руб. в месяц.

Венчурный капитал видит потенциал роста в биотехнологиях. Пандемия подстегнула медицинский сектор в целом, но не только поиск эффективных средств против COVID-19. Многие исследователи сфокусированы на борьбе с раком. Например, этим занимаются компании Legend и Relay, которая провела в 2020 году IPO на $400 млн, отмечают аналитики портала Fierce Biotech.

Возглавила рейтинг биотехнологических IPO в прошлом году компания AbCellera Biologics из Ванкувера, которая в результате размещения привлекла $483 млн при оценке в $5 млрд. Компания занимается ускоренными исследованиями и разработками с применением инструментов ИИ и прославилась разработкой лекарства от COVID-19.

HealthTech: количество и объем сделок.

США, Китай и Европа, 2018–2020 гг.

Куда еще смотрят инвесторы

Бум телемедицины. Пандемия способствовала развитию и этого сегмента: пациенты продолжали получать медицинскую помощь во время локдаунов по всему миру, а затем в многочисленных опросах заявляли, что продолжат пользоваться телемедицинскими услугами и после завершения пандемии коронавируса. В США после серии законодательных изменений, расширения программы Medicare и разрешения получать телемедицинские услуги везде, где находится пациент, в июне 2021 года уровень использования телемедицинских услуг в стране вырос в 78 раз в сравнении с февралем 2020 года.

В следующие три-пять лет смартфон станет главным медицинским гаджетом, в том числе для онлайн-мониторинга состояния пациента, уверены аналитики Банка Кремниевой долины. В России MedTech значительно отличается от зарубежных рынков: основная часть финансирования технологий, в том числе медицинских, идет за счет обязательного медицинского страхования. К тому же в стране есть и законодательные ограничения: врач может ставить диагноз и выписывать препараты только на очном приеме. Поэтому пока в России основное направление развития телемедицины — предварительный онлайн-опрос пациента перед личным приемом у врача.

Рекордное финансирование продуктов для женщин. В первые три квартала 2021 года финансирование проектов, ориентированных на женское здоровье, достигло $1 млрд, это в два раза больше рекорда 2020 года. Почти вдвое увеличился и размер средней сделки в этом направлении — с $12 до $22 млн. Речь идет о проектах вокруг таких тем, как менструальный цикл, календарь беременности, инструкции по акушерству, и т. д.

Снижение гендерного неравенства. 20% инвестиций в 2021 году получили медицинские технологические компании, основанные женщинами. Это вдвое больше, чем в 2020 году. В основном женщины-лидеры медицинских стартапов работают в компаниях-поставщиках услуг и альтернативной помощи (мониторинг состояния здоровья, поддержка ментального здоровья).

Укрупнение бизнеса. 2021 год показал много слияний и поглощений — 79 подобных сделок. Средний размер сделки достиг $100 млн против $84 млн в 2020 году и $41 млн в 2019-м. Были и миллиардные сделки (в 2020 году таких — ни одной) — платформа обучения медитации Headspace приобрела агрегатор психологической поддержки Ginger за $3 млрд. Виртуальная служба здравоохранения One Medical купила компанию первичной медицинской помощи Iora Health за $1,4 млрд.

| Рынки ($M) | 2018 | 2019 | 2020 | 2021 |

|---|---|---|---|---|

| США | $8.377 | $8.933 | $12.793 | $26.028 |

| Китай | $3.341 | $1.388 | $2.026 | $4.912 |

| Европа | $0.709 | $1.853 | $1.729 | $3.347 |

| Все | $12.427 | $12.174 | $16.548 | $34.287 |

Прогнозы в сфере HealthTech

В 2022 году в глобальном HealthTech продолжат развиваться технологии мониторинга и поддержания здорового образа жизни, искусственного интеллекта в постановке диагноза. А еще мы увидим развитие робототехники в медицинских учреждениях (терапевтические роботы-компаньоны уже помогают скрасить дни в домах престарелых). VR-технологии будут играть все более значительную роль и тренировать будущих хирургов. Телемедицина постепенно перейдет на проактивную стадию: системы будут предупреждать пациентов о потенциале развития у них тех или иных болезней.

Однозначно будет расти рынок решений для клиник. Техногигант Oracle поглощает компанию-поставщика медицинских информационных технологий, устройств и оборудования Cerner. В США с этой компанией сотрудничают 72% клиник. Сумма сделки — $28 млрд. Это крупнейшая покупка глобальной софтверной компании. Усилится внимание к уходу за пожилыми людьми — население Земли продолжает стареть. Поэтому получат развитие концепция «больница на дому» и технологии виртуального ухода для пожилых с острыми состояниями. Видеочаты и программы видеосвязи будут совершенствоваться, становиться еще более интуитивно-понятными и надежными для людей старшего поколения. Также пожилые люди будут все активнее пользоваться носимыми устройствами. Продолжат увеличиваться инвестиции в сектор ментального здоровья — спрос на поддержку в этой сфере растет. В 2021 году 28% финансирования привлекли платформенные компании, 21% — компании, сфокусированные на питании, 14% — на ментальном здоровье.

Слияния и поглощения на рынке будут продолжаться: компании хотят расширять линейки продуктов, ищут партнеров для роста продаж и охвата клиентов.

В то же время темпы прироста объемов инвестиций будут замедляться. Инвестиции в здравоохранение росли и раньше, но за последние два года количество крупных сделок увеличилось радикально. 2022 год, скорее, станет годом снижения потока инвестиций в сектор. Инвесторы будут больше внимания уделять компаниям, в которые инвестировали, и более осторожно будут смотреть на оценку стартапов.

Российский рынок HealthTech пока не может конкурировать со странами-лидерами ни по объему инвестиций, ни по количеству стартапов. Но рынку в нашей стране нужно налаживать международные контакты: при появлении инновационной разработки нужно будет оперативно строить широкую международную кооперацию.