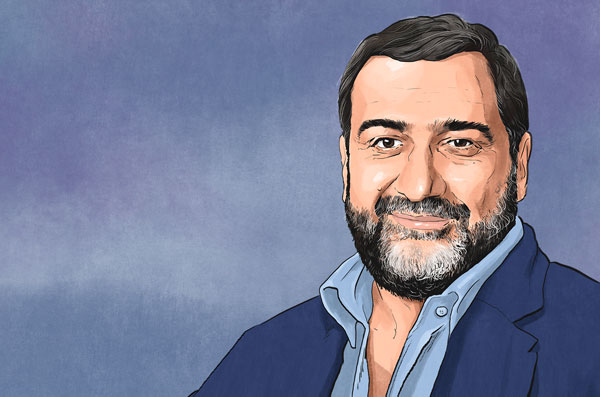

«Мы показали, что умеем не только вкладывать, но и зарабатывать». Управляющий партнер RBV Capital Алексей Конов — об инвестициях в биотек

У российского венчурного фонда RBV Capital (инвестирует в биотехнологии) — уникальная история. За 4 года существования заключено не так много сделок, но фонд, ещё не закончив инвестиционную фазу, уже обеспечил своим инвесторам возврат всех вложенных средств за счет 2-х ранних «выходов», да каких! В 2016 году продал фармгиганту Allergan за $555 млн американский стартап RetroSense Therapeutics (разрабатывает препарат против редкого наследственного заболевания, снижающего зрение). Вложения фонда составили $2 млн в 2015 году, внутренняя норма доходности от сделки оказалась трехзначной. В 2016 году фонд выступил лид-инвестором в раунде размером $11,7 млн в калифорнийскую компанию Bonti, разрабатывающую новый тип ботулотоксина для эстетической медицины. В начале 2018 года фонд снова доложил деньги в Bonti, а через 6 месяцев компанию купил тот же Allergan за несколько сотен миллионов долларов. Первоначальный платёж составил $200 млн — и фонд вновь показал 3-значную норму доходности. Управляющий партнер фонда и член совета директоров обеих успешных компаний Алексей Конов рассказал Inc. о том, как находить отличные сделки, отделяя зерна от плевел, и о трендах в биотеке на ближайшие 10 лет.

Инвестиции в биотек: как рождаются миллионные сделки

Войти на американский рынок и попасть в хорошую сделку иностранному инвестору сложно — особенно сейчас. Лучшие сделки — клубные. Нам остается то, что не попало на радары великих фондов либо не подошло им. И это касается не только иностранных инвесторов — в США много местных фондов нашего размера или чуть крупнее, у которых тоже проблема попадания в качественные клубные сделки. При этом у больших американских фондов уровень тщательной прединвестиционной проверки (дью-дилидженс) удивительным образом заметно уступает нашему, они берут скоростной экспертизой и количеством сделок, — можно сказать, они быстро крутят колесико сделок с относительно поверхностным взглядом на саму технологию.

Великие фонды снимают сливки — качественная сделка первым делом пойдет в Polaris, Third rock, Flagship, Arch, Orbimed, в лучшие кэптивные фонды, такие как Pfizer Ventures или SR One и т. п. Эти ребята могут залить сразу много денег, предоставить опытного entrepreneur in residence (работающий в фонде предприниматель. — Inc.) или члена СД и таким образом поставить «печать качества». Будущие партнеры, регуляторы и особенно покупатели будут думать: «В них вложили великие фонды, это что-то значит». Мы противопоставляем всему этому хорошую научную экспертизу и умение делать lean сделки: небольшими средствами, экономно, но очень эффективно достигать value inflection points («точки перегиба цены» — точки роста на графике динамики развития стартапа. — Inc.). Посудите сами: к моменту, когда мы заходили в Retrosesne или Bonti, это были компании на доклинической стадии, в каждую было вложено чуть больше $10 млн, а всего — после всех раундов — около $30 млн. Мы продали эти компании за сотни миллионов долларов. В типичной же бостонской сделке сегодня А-раунд может быть $40 млн, $50 млн, а то и больше! Это значит, что компания еще на доклинической стадии будет стоить под $100 млн и великим фондам, чтобы получить сравнимую с RetroSense или Bonti доходность, надо будет продать такую сделку или вывести на IPO по оценке не меньше $1 млрд. Сегментов биотеха, где можно получить такие цифры на выходе, не очень много, в первую очередь это разработка новых онкологических лекарств. Туда мы и не лезем особо, но разок поучаствовать в «большой игре» хотелось бы. Нам удалось (не с первой попытки) создать стабильную команду, которая может максимально глубоко смотреть на сделки и при этом работать быстро и качественно. Но нам пришлось учиться самим и учить инвесторов закрывать сделки не по-российски, месяцами, а почти по американским стандартам. Наш рекорд — чуть больше месяца. Из-за нашей придирчивости часть сделок успевает отвалиться: из двух десятков, которые мы могли бы сделать, в портфеле оказалось 6. Мы за 4 года сделали 2 «выхода» на сотни миллионов долларов — других таких фондов в России я не знаю. Но мы готовы к тому, что нас ждут какие-то провалы. Без этого никак.

Свою первую успешную сделку мы нашли на конференции. Наш сотрудник хорошо разбирался в вопросе, он и провел первую внутреннюю экспертизу, а потом уже мы нанимали внешних экспертов. Вторая наша успешная сделка вообще не ходила на рынок: они достаточно успешно собирали деньги по своим, но им захотелось иметь внешних инвесторов. Компания пришла к моей американской знакомой, которая работала в крупном венчурном фонде в Бостоне, а я с ней за день до этого встречался. Я ехал в машине с совета директоров той самой первой компании, которую мы успешно продали. Раздался звонок от этой подруги: «У меня тут сидит компания, нам она не очень подходит, очень узкая область, эстетическая медицина, не хочешь на нее посмотреть?»

Портфолио: Алексей Конов

Алексей Конов окончил биологический факультет МГУ и получил степень доктора молекулярной биологии в Университете им. Луи Пастера во Франции. С 1989 по 1998 год работал в лабораториях, потом до 2004 года — в российском офисе компании Monsanto Company, специализирующейся на биотехнологических разработках в области сельского хозяйства. В 2005 году был приглашен в компанию «Биопроцесс», в 2007 году стал вице-президентом холдинга. Конов был соорганизатором кэптивного фонда «Биопроцесс Кэпитал». В 2008 году стал членом экспертного совета Российской венчурной компании (РВК). В конце 2012 года он решил создать независимый венчурный фонд инвестиций в биотехнологии, и это почти удалось: к началу 2014 года у будущего фонда была предварительная «подписка» от ведущих мировых инвесторов и крупных российских игроков почти на $100 млн. Но весной 2014 года по понятным причинам ведущие западные инвесторы ушли, а от крупного российского банка, попавшего под санкции, Конов и оставшиеся инвесторы — РВК и «Р-Фарм» — решили отказаться сами: несмотря на резко сократившийся объем фонда Конов всё равно планировал активно инвестировать по всему миру. В начале 2015 года «RBV Capital» — первый крупный фонд в РФ в форме инвестиционного товарищества — начал работать. Во главе фонда встал Алексей Конов.

Со мной рядом был калифорнийский бизнесмен, биотех-предприниматель и инвестор, я у него поинтересовался. Оказалось, он знал фаундера, кто дал компании первые деньги и стал председателем совета директоров, — человек, говорит, потрясающий, у него 100% успешных сделок, ни одного провала. Я сразу созвонился с компанией, мы начали due diligence и через 1,5 месяца вложили деньги. Так что все это — во многом везение! Но везёт тому, кто «везёт»: надо иметь правильный круг общения, репутацию, люди должны доверять тебе, твоему фонду. Наш рынок — это прежде всего рынок репутаций. Кстати, по поводу репутации. Совершенно случайно мы вскоре узнали, что сотрудник, собиравший нам сделку, продал её ещё одному неспециализированному РЕ российскому фонду: предложил им зайти в эту же сделку за некоторую комиссию для себя. Мы быстро выяснили, что не только эта, но и другие сделки из нашего pipeline регулярно продавались «налево», сразу же этого сотрудника и его подельника выгнали, а с коллегами из РЕ фонда связались и предупредили о произошедшем. Но коллеги не захотели прислушаться к нашему совету, более того — продолжили работать с уволенными за non-compliance людьми. И вот на днях звонит мне менеджер из РЕ фонда, просит о встрече, а на встрече говорит: «Вы были правы, с нами произошло то же самое, что и с вами 3 года назад. Что нам делать? Помогите!» Да, ничего, говорю, не делать, слушать сразу надо было. Забавно, что эти талантливые воришки продолжают бегать по рынку, собирать деньги с доверчивых русских «денежных мешков».

Для эффективных инвестиций в биотек нужен либо собственный инкубатор, где ты выращиваешь науку с нуля и подпитка проектами идет снизу, либо членство в клубе, где все обмениваются сделками друг с другом. Иначе придется, как нам, крутиться, чтобы завоевать место на рынке, да ещё вдали от дома.

У нас простой моральный компас: можно все, что имеет хорошую научную основу. Это не мой вопрос как инвестора — этично или нет редактировать геном. Если умирает ребенок, есть этический комитет, который принимает решение рискнуть. Моя задача — дать возможность этого выбора, а также не связываться с жуликами, с псевдонаукой, со слабыми идеями — отделять зерна от плевел.

4 года — срок ли это для биотек-фонда? Олег Нодельман, молодой американский инвестор родом из Киева, запустил в Сан-Франциско свой фонд EcoR1. У него была стартовая позиция: американское гражданство, опыт работы в хорошем хэдж-фонде, контакты в отрасли и меньше $20 млн денег от инвесторов — ноль для биотека. Через 6 лет у него под управлением $1,2 млрд и один из самых сильных портфелей в области биотека в мире. Гениальный человек! Так что смотря с чем сравнивать: с EcoR1 или с теми, кто здесь инвестирует в инъекционный мед и отвар подорожника. Это разные планеты.

Один из самых сильных портфелей биотек-проектов в мире у компании Roivant, которую создал 25-летний паренек Вивек Рамасвами (Vivek Ramaswamy), — как видно по имени, индус по происхождению. Это совершенно другая модель, IP-компания, — у них есть интеллектуальная собственность по разным направлениям и сильная команда проектных менеджеров. Если проект прогорает, они его закрывают, а ресурсы делят между командами других проектов.

Биотек в России: пещерная культура и бабушки

Мы дружим со Сколково, — исходная идея казалась бредовой, но пришли правильные люди и все как-то заработало. По сути, Сколково — это признание, что в России нельзя ничего сделать, если не выделить анклав, где все будет по уму. И все же это прорыв. Мы там уже нашли некоторое количество проектов. Один из них занимается геномным редактированием. Благодаря мутации одному из пациентов удалось излечиться от смертельного заболевания. Стали картировать мутацию и обнаружили, что можно направленно редактировать геном и излечивать людей. В этой области сейчас работают несколько компаний, в том числе международных. Но есть проблемы и с регуляторикой, и с экономикой, — пациентов мало, стоит очень дорого, и там, и у нас. Проект очевидно сырой, но мы решили этим заняться: это передовой край, да и «за державу обидно».

20 лет назад Россия выбрала индийскую модель развития биотека: они начинали с того, что «тренировались на кошках» — наплевали на все патенты и клепали импортные лекарства. Со временем появилось много сильных игроков, фармкомпании нарастили мышцы, стали делать не только дженерики, но и mee-too/me-better (аналогичные по действию лекарственные препараты/препараты с некоторыми улучшениями. — Inc.), и, наконец, что-то своё инновационное. У нас то же самое. Все эти годы кто-то занимался дженериками, кто-то просто дистрибьюцией. Сейчас есть несколько сильных игроков на рынке, кто вкладывается в реально инновационные вещи. Наш инвестор — Р-фарм: они сделали in-house несколько инновационных молекул и сейчас лицензируют их зарубежным партнерам. Молодцы!

Роль государства — грамотно распределять налоги. В нашей области их надо широко сеять в фундаментальные исследования, не требуя никаких мгновенных результатов. И давать деньги только под репутации участников этого научного процесса. Вторая задача — сделать офисы трансфера технологий, которые будут грамотно патентовать интеллектуальную собственность, помогать ученым, а завтра — стартаперам что-то стартовать. И, наконец, третья задача — контролировать, чтобы деньги не воровали. Неграмотное инвестирование не является воровством. На первых порах люди набивают шишки, теряя деньги. А вот отличить намеренное воровство от неуспешного инвестирования — это задача государства.

Почему у нас не делают международные патенты? Представьте: вот вы — бабушка, сидящая в вузе, НИИ или даже в Роспатенте с зарплатой в 15 тыс. руб., и у вас есть свой KPI, количество патентов на русском языке. Английский вы знаете на уровне «хау мач воч». Государство с вас ничего не требует, кроме русского патента. Нужны грамотные ставки, грамотные люди, нормальная прозрачная система защиты ИС на всех мировых рынках.

В России была школа генной инженерии растений, не уступающая бельгийской, американской, немецкой. Но эта наука стала технологией именно в Америке. А у нас ГМО стало пугалом, которое периодически поднимали, когда нужно было с кем-то побороться. Я убежден: технологию все равно используют на полях, но не легализуют, потому что это кому-то выгодно.

Почему в России не растут биотек-стартапы (по версии Алексея Конова)

1. Для нас закрыты мировые научные библиотеки: нет подписки на международные научные журналы, на это почему-то не хватает денег. На отделанные мрамором вузовские библиотеки хватает, а на доступ к ведущим научным журналам — нет. Позорно, что почти все в стране, в том числе академические институты, пользуются нелегальным доступом через Sci-Hub.

2. Не работает механизм отпочковывания стартапов от научных учреждений, потому что у нас по-прежнему несовершенное законодательство в этой области, людей в науке воспитывают «грантоежками», а не интерпренерами, плюс существует унаследованная с советских времен боязнь «презумпции виновности» за неуспех.

3. Успешные российские предприниматели искренне верят, что они-то точно знают, как развивать какой-то там биотехнологический бизнес. «Если я построил свой большой бизнес и заработал деньги в ретейле (нефти, перевалке грузов и т. п.), то уж в Вашем биотехе и подавно разберусь. К тому же я сам всегда управлял своими деньгами и кому-то там с улицы их не доверю», — вот типичная позиция такого «инвестора». Они не готовы давать мне деньги просто за то, что я знаю, как инвестировать. Впрочем, сейчас, когда мы показали, что умеем не только вкладывать, но и зарабатывать, я надеюсь, ситуация изменится: мы будем поднимать следующий фонд и очень ждём грамотных инвесторов, готовых доверить нам средства.

4. В России, если я инвестор или просто начальник, — то все мое по определению. В Америке, если проект делает спинаут из университета, то инвестору на первых порах достается заметно меньше 50% проекта и команде все равно остается приличная доля. Недавно мы предложили обсудить совместный инкубатор для спинаут проектов (выделение новой компании из уже существующей структуры. — Inc.) одному из самых продвинутых, ориентированных на инновации руководителей одного из ведущих российских вузов. Он сказал: «Я им оставлю 1% — и пусть будут счастливы». У нас у всех пещерная культура.

5. У нас искренне верят, что можно создать систему инвестирования, при которой компания, выходящая на зарубежный рынок, обязательно должна оставить все интеллектуальные права в России. Какой глобальный игрок купит что-то с хвостом в России? И почему чиновники боятся инвестировать государственные венчурные средства в наши местные проекты, которые уходят на те рынки? Утекут мозги? Утечёт ИС? Так у вас и так всё утекает! Вы лучше офисы трансфера технологий в вузах нормальные постройте, чтобы не дарить всему миру то, что в этих вузах создается! У нас же в вузах и НИИ в лучшем случае получают российский, редко — евразийский патент, а на защиту на основных мировых рынках нету ни денег, ни умения. И инвестировать по всему миру нам необходимо, в том числе государственные венчурные деньги, чтобы хоть как-то наверстать отставание в технологиях.

Антипортфолио биотек-фонда: как найти изъяны в самой прекрасной девушке

Работать с Израилем у нас не получилось: мы очень разные. Американцы в чём-то соответствуют анекдотам: такие вроде бы недалекие, вечно улыбающиеся Джонни. Но когда они что-то тебе говорят, они это и имеют в виду. С израильтянами не так. У них очень хорошие инновации, но мы не успеваем «следить за руками». Мы смотрели сделку с израильской компанией: некая прорывная платформенная технология. Они были в отчаянии, не могли поднять денег, хотели получили $1 млн при оценке в $10 млн, но рассказывали очень мутно. Через год с небольшим их купили за $1,2 млрд (правда, первый платёж был не очень большим), покупателя — глобальную фармкомпанию — не смутила эта мутность: они, видимо, будут дорабатывать технологию у себя. То есть сделку мы упустили.

Когда глубоко анализируешь, можешь даже в самой прекрасной девушке найти изъяны. Еще один наш типичный оverkill (излишняя поспешность или чрезмерные усилия. — Inc.) — ранняя английская сделка с очень сложной технологией, которую нам принес один из наших советников. Мы бы несколько концов заработали, но мы слишком дотошно на неё смотрели: нам казалось, что рано, недоработано, рискованно. Благодаря оverkill мы выбираем хорошие сделки, но и теряем хорошие. Хорошая — это не значит идеальная, потому что не бывает стартапа без косяков. Но когда у нас набирается много красных флагов, зажигается красный свет — и все. Мы для себя строим антипортфолио. Пока что перевес в сторону сделок, куда мы не зашли — и правильно сделали. Как и должно быть у любого вменяемого фонда.

В биотеке ведет США. Очень хороший рынок — Сингапур, но я его не знаю, потрясающие технологии у японцев — к ним тоже пока не прикоснулся, это отдельная культура. Европа отстаёт, потому что там нет той предпринимательской инициативы, что есть в крови почти у каждого в США, плюс континентальное право. Они очень похожи на нас — крайне бюрократизированы. Израиль старается бежать за Америкой, но у них своя специфика. В Китае огромный объем венчурных денег, но туда не зайдешь без местного партнера. Если бы начальником был я, то сделал бы как китайцы, но умнее. Китай шел в США завоевывать технологии, но делал это в лоб. Из-за этого им и всем нам поставили очень жесткий барьер: недавно принят акт о том, что инвестиции в американские технологии должны быть заранее согласованы с госорганами. Мы можем и должны сделать умнее. Без доступа к передовым технологиям ничего дельного не построишь.

Будущее: эстетическая медицина, искусственный интеллект и геномная инженерия

Почти одновременно появились 2 технологии, о которых 10−15 лет могли только мечтать. Сегодня мы умеем эффективно и быстро обрабатывать огромные массивы данных. А самые большие данные — в медицине. Если оцифровать одного человека полностью, до клетки, — это уже пара нобелевских, а нас несколько миллиардов. Вторая технология — умение править геном. Вместе с цифрой это создает рычаг невероятной мощности, который будет развивать отрасль в ближайшие 10−15 лет.

Еще один тренд — сохранение и улучшение качества жизни. Человечество, за исключением слаборазвитых стран, находится на этапе процветания, растут доходы людей, которые хотят лучше выглядеть и не стареть. Будут искать способы лечения онкологических, редких орфанных заболеваний*, способы обходить ранее неизлечимые болезни, например с помощью технологий, связанных с РНК. Кстати, в топ-10 специалистов по РНК-технологиям есть несколько русских, к которым стоит очередь инвесторов мирового уровня. Но мы думаем над тем, как эти знания перенести на нашу почву.

Орфанные заболевания — это малоисследованные состояния, специфические методы лечения которых пока не известны, а также заболевания, представляющие лишь ограниченный интерес для ученых и врачей.

Будут развиваться стационарные и носимые устройства, предсказывающие и подсказывающие человеку, схватывающие на ранних стадиях изменения, особенно онкологические. Мы сейчас смотрим на один проект в области искусственного интеллекта, который на ранних стадиях позволяет на рентгенограмме легких высвечивать красным цветом потенциально опасные узелки. По мнению ведущих европейских радиологов, такие технологии на 30% снижают вероятность ошибки при ранней диагностике рака легких. В ближайшие 10−15 лет машина не заменит человека в области диагностики, но ИИ должен очень помочь: каждая КТ — несколько десятков, если не сотен срезов на человека, а любой профессионал может в конце дня устать и что-то пропустить.

Я не очень верю в 4П* медицину. Она будет доступна только золотому миллиарду, даже, скорее, 100 млн из него. CAR-T, клеточная терапия рака, стоит $450 тыс. на человека: надо взять кровь пациента, поменять рецепторы в клетках, загнать кровь обратно. Чем выше наука и сложнее технология, стоящие за лекарством, тем дороже лекарство. 4П модель разбилась об экономику: если с предсказанием и превентивностью (т.е. ранней диагностикой и лечением) всё ясно — это уже есть, и будет дальше развиваться, — то персонализация лечения по цене в сотни тысяч долларов за курс — это уже из разряда роскоши. Государство не готово за это платить, не только наше — любое. Поэтому, на мой взгляд, по-прежнему нужна медицина, которая будет лечить всех, но эффективнее, чем раньше, — не припарками, пиявками, аспирином и добрым словом.

4П модель здравоохранения основывается на 4-х основополагающих принципах: персонализации, предикции, превентивности и партисипативности.