Чек-лист: как выбрать онлайн-кассу, получить налоговый вычет и работать без штрафов

1 июля — очередная контрольная точка в программе внедрения онлайн-касс: к этому времени на них должны перейти некоторые владельцы торговых автоматов, магазинов и кафе, а также все, кто принимает оплату от физлиц электронными деньгами или на расчетный счет. При этом 15% из тех, кого после 1 июля начнут штрафовать за работу без онлайн-касс, вообще не знают о таком требовании, а почти треть — не собираются его выполнять. Если вы знаете, собираетесь, но не понимаете как, — вот подробная инструкция.

№1

Выбрать кассу и оборудование к ней

Если вы заранее купили кассу старого типа, узнайте, можно ли ее модернизировать, — может получиться дешевле, чем покупать новую. Спросите производителя или найдите свою модель на сайте налоговой в разделе «Проверить ККТ».

Если покупаете кассу впервые, вам понадобятся:

1

фискальный накопитель (обычно продают вместе с кассой);

2

кассовый аппарат;

3

дополнительное оборудование — например сканер штрихкодов и терминал эквайринга.

Фискальный накопитель

Хранит, шифрует и передает в ОФД данные о продажах. Малому бизнесу нужны фискальники на 36 месяцев, бизнесу на общей системе налогообложения, за исключением тех, кто занимается услугами, — на 13 месяцев. Когда этот срок заканчивается, покупают новый фискальник. Он стоит от 7 тыс. рублей до 12 тыс. рублей.

Кассовые аппараты

1

2

3

1)

С кнопками. Самые простые «кассы-калькуляторы».

2)

С сенсорным экраном. Обычно в них встроена кассовая программа. Ее можно заменить, чтобы было удобнее работать.

3)

Без кнопок и экрана — принтер чеков, он же фискальный регистратор. Его подключают к планшету или ноутбуку. Предпринимателям, у которых завалялся старый ноутбук, это помогает сэкономить.

При выборе обратите внимание на:

1

скорость печати чеков. Если в магазине бывают очереди и вы хотите быстро обслуживать клиентов, выбирайте высокую. Стандартная скорость — 40 мм в секунду, высокая — 80-100 мм в секунду;

2

автооотрез: сэкономит время на ручном отрывании чеков;

3

ширину чековой ленты. Когда названия товаров или услуг длинные, обычные кассы печатают их в несколько строк, поэтому быстрее тратят ленту. Если у вас в ассортименте сплошные «Кольцо с 1 бриллиантом, 0,46 карат, розовое золото 585 пробы», выбирайте принтер с широкой лентой;

4

возможность работы с ЕГАИС, если планируете продавать алкоголь;

5

возможность работы от аккумулятора, чтобы приезжать с кассой к клиенту;

6

размер: важно, чтобы касса влезала на ваше торговое место. Например, в кофейнях бывает мало места, поэтому они покупают кассы для курьеров.

Оборудование

1

Сканер штрих-кодов, чтобы вести учет товаров. Без него придется искать товар по названию в кассе или вводить артикул. Для торговли крепким алкоголем нужен 2D-сканер, в остальных случаях подойдет 1D.

2

Терминал эквайринга, чтобы принимать оплату картой. Обычно банки при заключении договора эквайринга выдают терминал бесплатно, поэтому не спешите с покупкой.

3

Денежный ящик, чтобы хранить наличку.

4

Принтер этикеток, чтобы распечатывать штрихкоды. Можно сэкономить — не покупать, а распечатывать штрихкоды на обычном лазерном принтере.

№2

Подключить кассу

1

Заключите договор с ОФД. Это посредник между вами и налоговой. Цена у всех ОФД одинаковая — примерно 3 тыс. рублей в год. Различаются опции личного кабинета, где можно анализировать продажи, контролировать кассиров и получать уведомления о кассах.

2

Выберите, как будете регистрироваться, — онлайн (для этого придется оформить электронную подпись) или в налоговой (сходить в нее надо будет дважды).

Регистрация онлайн

1

Оформите электронную подпись. Она нужна один раз — чтобы зарегистрировать кассу. Только с ней налоговая уверена что вы — это вы и никто не подключает себе кассу от вашего имени. Стоит от 1,5 тыс. рублей.

2

Заполните заявление на сайте налоговой в разделе «Учет контрольно-кассовой техники» ➞ «Зарегистрировать ККТ» ➞ «Заполнить параметры заявления вручную». Вы получите регистрационный номер кассы.

3

В интерфейсе кассы укажите регистрационный номер, свои реквизиты, параметры ОФД, время и место регистрации кассы. Касса напечатает отчет о регистрации. Имейте в виду, что:

на завершение регистрации у вас 1 рабочий день;

если вы ошибетесь при введении регистрационного номера, исправить ошибку не получится — придется покупать новый фискальник.

4

Вернитесь на сайт налоговой, выберите «Завершить регистрацию» и следуйте указаниям. Вам понадобится отчет о регистрации, который напечатала касса.

Регистрация оффлайн

Регистрируйте кассу в любой инспекции. Сходить в нее придется 2 раза: сначала с заявлением на регистрационный номер, потом с кассой, чтобы ее зарегистрировать. В этом случае покупать электронную подпись не нужно.

№3

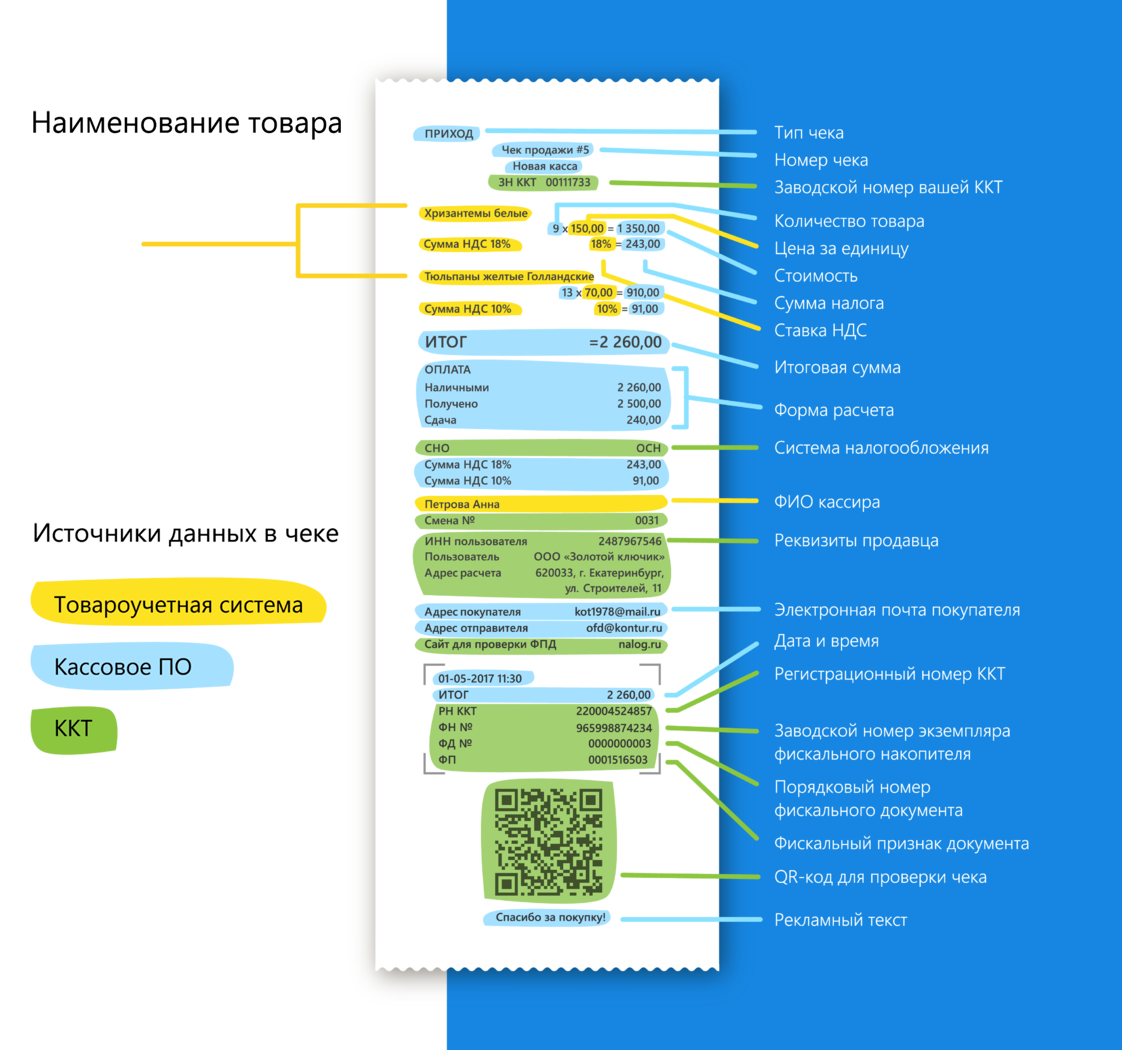

Разобраться с чеками

Когда продаете товары или оказываете услуги в торговой точке, выдавайте бумажный чек. Если работаете на общей системе налогообложения, торгуете подакцизными товарами или зарегистрированы как ООО, указывайте в чеке названия товаров.

По просьбе покупателя заменяйте или дополняйте бумажный чек электронным. Узнайте контакты перед покупкой и отправьте чек по почте или в СМС. Услугу отправки СМС можно купить у своего ОФД, письма бесплатны. Их умеет отправлять большинство касс, за исключением касс-калькуляторов.

Когда покупатель возвращает товар, выдавайте чек возврата. На любой кассе для этого есть кнопка «возврат». Возьмите с покупателя заявление по форме КМ-3 или разработайте свою. При замене товара выдавайте чек возврата на старый товар и обычный чек — на новый.

Когда рабочий день закончится и вы закроете смену, касса напечатает отчет. Запишите сумму наличных платежей за день для бухгалтерии. На УСН она пойдет в книгу учета доходов и расходов, на патенте — в книгу учета доходов. ООО дополнительно оформляют кассовые ордера на каждый доход и расход, а также ведут кассовую книгу. Журнал кассира-операциониста вести не обязательно: налоговая получает эту информацию через ОФД.

№4

Подготовиться к поломкам и сбоям

Пропал интернет

Продолжайте выдавать чеки. Фискальный накопитель сохранит информацию о продажах и отправит ее в ОФД, когда интернет появится.

Заблокировался фискальник

Это бывает при смене дольше 24 часов или работе без интернета больше 30 дней. Заново откройте смену или включите интернет — и касса снова будет выдавать чеки.

Неучтенная выручка

Вы взяли у покупателей больше денег или выдали меньше. Чтобы учесть излишек в налоге:

1

напишите служебную записку с датой и причиной ошибки, присвойте записке номер;

2

напечатайте чек коррекции, укажите только общую сумму, без названий товаров;

3

отправьте служебную записку в налоговую через nalog.ru и приложите копию чека.

Недоимка

Когда ошибка уменьшает выручку, исправить ее нельзя. Придется платить налог с той суммы, которую пробили.

Касса не работает

Например, выключилось электричество, зависло обновление кассовой программы или что-то сломалось. Чтобы продолжить работу, налоговая предлагает применять запасную кассу. Для небольшого бизнеса покупать ее слишком дорого, поэтому есть второй вариант: оформить чеки коррекции на каждый платеж, принятый без чека, и отправить со служебной запиской в налоговую. Если покупатель раньше вас сообщит налоговой, что вы не выдаете чеки, будет штраф.

№5

Оформить налоговый вычет

ИП на ЕНВД и патенте, которые переходят на онлайн-кассы с 1 июля 2018 или 2019 года, могут получить налоговый вычет. Вам зачтут расходы на кассу, фискальник, кассовую программу и подключение, но не больше 18 тыс. рублей. Несколько касс — несколько вычетов.

Когда придет время платить налог, вы заплатите меньше. Вычет будет уменьшать налог, пока не истратится весь или не наступит 1 июля 2019 года. При регистрации кассы позже своего срока перехода вычет «сгорает».

Чтобы уведомить налоговую, предприниматели на патенте отправляют уведомление, а на ЕНВД — прикладывают к декларации пояснительную записку.

Кто переходит на онлайн-кассы

С 1 июля 2018 года

владельцы магазинов на ЕНВД и патенте с сотрудниками;

владельцы общепита на ЕНВД и патенте с сотрудниками;

владельцы торговых автоматов на любых системах налогообложения и с сотрудниками;

все, кто принимает оплату от физлиц электронными деньгами или на расчетный счет.

С 1 июля 2019 года

владельцы магазинов, кафе, торговых автоматов на ЕНВД и патенте без сотрудников;

поставщики услуг населению на УСН, ЕНВД и патенте.

За работу без кассы штрафуют:

ИП — на 25-50% от не пробитой по кассе суммы, но не менее чем на 10 тыс. рублей;

ООО — на 75-100% от не пробитой по кассе суммы, но не менее чем на 30 тыс. рублей.

Кому касса не нужна

Онлайн-кассы не нужны, если:

вам платят только ИП и организации на расчетный счет или

вместо вас чеки по всем правилам выдают посредники: курьеры, платежные посредники или почта при наложенных платежах.

При некоторых видах деятельности тоже можно работать без кассы (при условии, что в ассортименте отсутствуют подакцизные товары, например алкоголь, сигареты и бензин):

торговля с лотков, тележек, корзин или в вагонах пассажирских поездов (но не техникой);

торговля на рынках, ярмарках и в выставочных комплексах несъедобными товарами, не вошедшими в список, который составило правительство, — но только в точках, где негде хранить и замораживать товар, не в магазинах, киосках и палатках и не внутри крытых помещений;

продажа мороженого и напитков через киоски;

торговля в газетно-журнальных киосках (если доля газет и журналов — не меньше 50%, а остальные товары — из списка, который утвердило правительство вашего региона);

ремонт обуви;

изготовление ключей;

услуги по уходу за детьми, больными, престарелыми и инвалидами;

сдача в аренду квартиры, если вы ИП;

работа в труднодоступной местности, относящейся к перечню, установленному местными законами.

Другой бизнес из второй статьи 54-ФЗ.