Российские инвесторы придирчивые, непорядочные, бедные — и пользуются плохой репутацией в Штатах, — примерно таким оказалось коллективное мнение российских же фаундеров в недавней подборке Inc. Материал имел большой резонанс, и мы решили дать слово инвесторам. Управляющий партнёр венчурного фонда The Untitled venture company Константин Синюшин дал нам интервью, в котором ответил на главные претензии стартаперов. Он считает, что в российском венчуре больше смелых, чем безумных людей; стартаперам стоит перестать ждать воспитательницу, которой можно наябедничать, а государству — заняться структурированием гигантских денег частных инвесторов, — это снимет лишнюю бюрократию и облегчит жизнь всем участникам рынка. А жаловаться на плохих инвесторов — совершенно бессмысленно.

Претензия 1

В России тяжело найти посевные деньги

комментарий инвестора

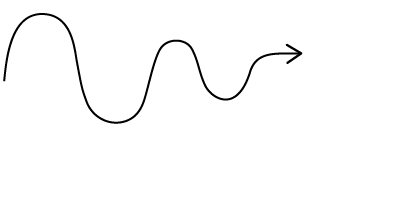

Картина мира выглядит так: у нас достаточно просто найти раунд А, посевные деньги найти тоже очень просто — если есть что показать. Основная проблема фондов, которые работают на стадиях А и B, состоит в том, что им не во что вкладывать, — до них не дорастает нужное количество проектов. Очень сложно преодолеть пропасть между посевной стадией и стадией А. На примере Аркадия Мешковского (Rentmania) это очень хорошо объясняется. Если ты выбрал такой вид бизнеса, который за посевные инвестиции не выходит в cash-positive, это означает, что тебе практически невозможно будет собрать следующий раунд. Все следующие инвесторы будут смотреть на проект и говорить: «Ребята, мы видим, что вы не растете, а хотите нашими деньгами просто продлить свое существование».

Это всё происходит из-за маленького рынка. Нет у нас рынка для аренды товаров, который придумал Аркадий. Не потому что Аркадий плохой. Аркадий реально очень хороший: мы за ним следим уже много лет и уверены, что он делает всё правильно, героически. Рынок можно строить на десятки миллионов долларов, но не на сотни тысяч. А никто не будет вкладывать десятки миллионов, когда нет растущих метрик.

Претензия 2

Российские инвесторы боятся вкладывать серьезные суммы на старте в проекты с прицелом на международный рынок

комментарий инвестора

Они боятся вкладывать серьезные суммы в людей, которые ничем не доказали, что у них всё получится. Риски на российском и западном рынках совершенно разные. Когда ты делаешь что-то на своем домашнем рынке — здесь это можно просчитать, а когда ты здесь ничего не предъявил, гипотеза о том, что, уехав туда, ты чего-то предъявишь, вызывает недоверие. Недоверие лечится только статистикой.

Претензия 3

В России инвесторы слишком активно лезут в дела компании, в отличие от топовых американских фондов

комментарий инвестора

Я не вижу, в чём здесь проблема. Я не понимаю: ну, влезают, и что? Из-за этого кто-то разорился? По моим личным наблюдениям, в основном стремятся влезать в практическое управление частники. Предприниматель взял деньги у Иван Иваныча, а Иван Иваныч горд, что стал инвестором, и все время хочет причинить какую-то пользу. Его просто прет, он ради этого и давал деньги, на самом деле. Это лечится так: надо запустить деньги Иван Иванычей в проекты через инвестиционные товарищества, где проект будет видеть не Иван Иванычей, а одного Константина Станиславовича, у которого нет ни времени, ни желания держать руку на пульсе 25 портфельных проектов.

Александр Румянцев

частный венчурный инвестор

В прошлом году на российском рынке было всего лишь 180 венчурных сделок. Для сравнения: на американском рынке более 10 тыс. сделок. Но сделок мало не потому, что мало инвесторов. Мой опыт говорит о том, что у нас мало предпринимателей и их надо не только искать, но и создавать новых, вовлекая людей в предпринимательскую деятельность и объясняя им правила работы на венчурном рынке. Для этой цели я инвестировал в социальный проект «Венчурный Акселератор», который учит создавать с нуля технологичный стартап и привлекать инвестиции.

Претензия 4

Они лезут в дела компании, потому что им не хватает опыта

комментарий инвестора

Опыта не хватает Иван Иванычам, а не инвесторам в целом. Если вы не хотите, чтобы к вам влезали, — не берите деньги у Иван Иванычей. Но других денег очень мало. Поэтому наша задача — не плакать о том, что у Иван Иваныча нет опыта, а заинтересовать его, —чтобы он не сам бегал тряся мошной, а заносил свои деньги в инвестиционные товарищества.

Претензия 5

Российскому венчурному рынку не хватает денег

комментарий инвестора

Недостатка денег нет — есть недостаток капитала. Капитал — это концентрированные деньги под профессиональным управлением, а просто деньги — это сегодня Иван Иванычу захотелось вложить в стартап и он вложил, а завтра не захотелось и он не вложил. У частников очень много денег: наше государство даже не представляет совокупную мощность отечественного частного инвестора. Это фундаментально бóльшие деньги, чем все институты развития вместе взятые, но государство почему-то не хочет правильно структурировать эти деньги.

Претензия 6

Основные фонды находятся в Москве — это уменьшает шансы бизнеса из регионов получить инвестиции

комментарий инвестора

Это не проблема. Если предприниматель из региона не может приехать в Москву, то зачем вкладывать в него деньги? У нас, в целом, национальный рынок достаточно маленький, а рынок условного Благовещенска не виден даже в микроскоп.

ПРЕТЕНЗИЯ 7

В России нет инвесторов, готовых вкладываться в наукоемкие проекты, например биотех

комментарий инвестора

У нас есть IT и не IT. Почему деньги более или менее хорошо вкладываются в IT-проекты? Потому что там низкий порог входа и быстрое понимание окупаемости. За $100-200 тыс. в течение полугода-года вы можете понять, будет у вас окупаемость или не будет. А в биотехе и в любых железяках вам нужно не $100-200 тыс., а $1-2 млн и несколько лет только для того, чтобы понять, будет там окупаемость или нет. В подобного рода вещи вкладываться вообще нерентабельно — это обычная межотраслевая конкуренция. Как устроена биржа? Она перекачивает капитал в отрасли хорошо окупаемые из отраслей менее окупаемых. К сожалению, всё, что касается не IT, менее окупаемо, чем IT, при том что даже IT не очень хорошо окупаемо. Отсюда ключевой вывод: если вы делаете что-то в биотехе — лучше делать это сразу на международный рынок.

Есть огромные биотех-фонды, которые готовы финансировать наши разработки, и они заранее знают, что им нужно. Лучше изначально изобретать то, что нужно большим международным фондам. Это относится ко всему не IT, где нужно много денег и длинный цикл НИОКР.

Алексей Соловьев

партнер венчурного фонда iTech Capital

Проекты говорят об отсутствии денег и доверия, но мы провели исследование «Стартап Барометр», согласно которому через 3 года после основания у ⅓ компаний нету выручки, а у ⅔ годовая выручка не превышает 10 млн рублей в год, что курам на смех. Предположим, среднестатистический размер инвестиции в стартап на стадии seed — $200 тыс., то есть 12 млн рублей. Итого: вкладываем 12 млн рублей, ждем 3 года, после этого с вероятностью 30% выручки нет, с вероятностью 60% выручка — 10 млн рублей. Поэтому всё идёт так тяжело. У меня нету понимания, что необходимо изменить, чтобы происходило по-другому.

ПРЕТЕНЗИЯ 8

Топовые венчурные инвесторы — бывшие технологические предприниматели, а таких в России нет

комментарий инвестора

Я сам бывший технологический и — как бы сейчас сказали — серийный предприниматель. Я хочу разочаровать людей: к сожалению, большая часть предпринимателей, разбогатев в IT, вовсе не стремится становиться инвесторами.

ПРЕТЕНЗИЯ 9

Российский венчурный инвестор — «переобувшийся корпорат»

комментарий инвестора

Те самые частники — Иван Иванычи — это реально переобувшиеся или даже не переобувшиеся корпораты. Но в этом нет ничего ужасного: нужно просто построить между ними и проектами прослойку в виде профессиональных управляющих. А фондами управляют либо бывшие IT-предприниматели, либо бывшие финансисты. В основном дележ здесь такой: чем более зрелый фонд, тем больше вероятность, что им управляет финансист. Они по-разному оценивают проекты.

К примеру, мы на ранней стадии вообще не смотрим никакую бухгалтерию проекта, потому что она, как правило, либо очень некачественная, либо высосанная из пальца. Чем более зрелая стадия — тем важнее цифры, потому что зрелый фонд, управляемый финансистом, будет продавать проект по цифрам. Он это очень хорошо знает, и поэтому он и на входе смотрит на цифры, а остальное его не интересует. Если цифры у проекта плохие — значит, это не его проект. Может, он не всегда это внятно артикулирует, но, в целом, отказ на русский язык переводится так: «Ты пришел ко мне рано. Если ты считаешь, что ты такой герой, несмотря на цифры, которые у тебя еще пока не очень, то иди к кому-нибудь другому, кто сможет проскорить тебя. А я не могу проскорить тебя без цифр. Будут цифры — приходи, будем разговаривать». И это совершенно нормально.

ПРЕТЕНЗИЯ 10

Профессиональных венчурных инвесторов в России слишком мало

комментарий инвестора

Сегодня наш рынок очень хорошо сбалансирован, хоть он и небольшой. Количество адекватных проектов вполне соответствует количеству адекватных инвесторов. Не хватает денег. Если бы на это количество хороших проектов и инвесторов пришлось бы в разы больше денег от Иван Иванычей, здесь бы настало счастье: мы бы тогда давали не $100-200 тыс. всего, а $100-200 тыс. сначала, а потом, если всё хорошо, — еще $100-200 тыс. И так 5 раз. Тогда проект бы точно доживал до раунда А. А поскольку у нас недостаточная концентрация этих денег и они не капитализируются у профессиональных управляющих, проектам действительно не хватает. Но это не проблема жадности. Если у меня располагаемая сумма чека — $100 тыс. и общий фонд — $5 млн, я должен распределить их на 50 проектов. Если распределю на 5, то риски станут очень высокими. Если бы располагаемый фонд был не $5 млн, а $50 млн, я бы их тоже разделил на 50 проектов и каждому бы давал по $1 млн.

ПРЕТЕНЗИЯ 11

Происхождение капиталов российских фондов может вызывать вопросы на Западе

комментарий инвестора

Вряд ли люди, разбогатевшие на наркотиках, будут вкладываться в стартапы. Этот вопрос надуманный: он возникает у тех людей, которые с этим никогда не сталкивались. Это просто их ночные кошмары. Но надо выпить валерьянки и начать с этим жить. Поверьте мне, западные инвесторы, которым нравится проект, но не нравится кто-то из предыдущих инвесторов, отлично умеют решать эти проблемы: выкупают их долю нпапример.

ПРЕТЕНЗИЯ 12

Российские инвесторы ведут себя непорядочно

комментарий инвестора

Это плач из серии «все мужики — сволочи». Если было 3 непорядочных мужика — надо пойти и найти еще 3-х, и каждый из них с бóльшей вероятностью окажется порядочным.

На Западе есть свои проблемы: у нас достаточно идеалистическое представление о западном рынке. У нас могут возникнуть проблемы, когда мы о чем-то договорились на словах и друг друга не так поняли. А там есть другая проблема: вам дадут подписать документ, а потом в соответствии с этим документом могут в любой момент времени раздеть до нитки. Это рынок.

Я считаю, что всем стартаперам нужно в принудительном порядке показывать известный кинофильм «Нефть». Это фильм про бизнес, о том, как он реально устроен. Нужно меньше жаловаться и больше защищать свои интересы.

ПРЕТЕНЗИЯ 13

Они делятся конфиденциальными документами со своими коллегами по рынку

комментарий инвестора

А что в этом такого ужасного? Это, наверно, нехорошо, с точки зрения инвестора, не надо так делать, но что в этом такого ужасного? У нас какой-то проект не стал единорогом только потому, что какой-то инвестор показал кому-то какой-то документ? Вы в это правда верите? Мне кажется, несерьезно это обсуждать в отрыве от конкретного кейса: кто, кому и что показал. Это из серии «а мне Маня рассказывала, что все мужики сволочи».

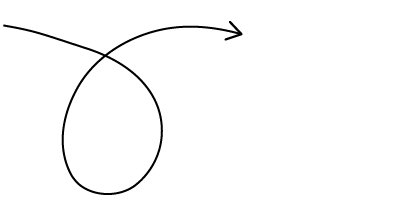

На российском рынке атмосфера детсада. Каждая сторона постоянно хочет найти воспитательницу, которой можно наябедничать, но беда состоит в том, что, в отличие от настоящего детского сада, воспитательницы здесь нет.

Поэтому надо как-то собраться и научиться решать эти проблемы самостоятельно, в своей группе.

ПРЕТЕНЗИЯ 14

Западные венчурные инвесторы профессиональнее российских

комментарий инвестора

У нас очень маленький опыт общения с западными инвесторами. Существует подмена понятий: «более профессиональные» — это не то же самое, что «дают деньги и задают меньше вопросов». Взрыв ICO у нас был связан ровно с тем, что это очень хороший механизм взять деньги и не взять обязательства. Чем это закончилось — известно. Если человек мыслит стратегически, то понимает, что любые деньги с обязательствами всегда лучше, чем без обязательств, потому что вы переходите на следующий этап более подготовленными.

ПРЕТЕНЗИЯ 15

У российских инвесторов нет таких связей, как у западных

комментарий инвестора

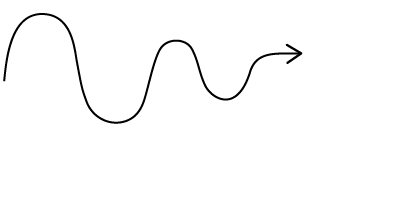

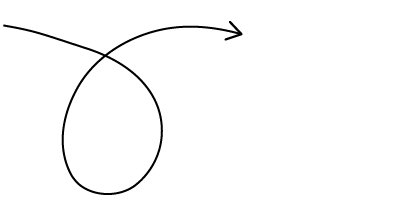

Всё правильно. Надо мыслить конвейерами. Я расскажу, как это выглядит в реальной жизни. Приходит проект на посевной стадии, просит $2 млн и говорит, что будет зарабатывать $20 млн через 2 года. Но ни один человек в здравом уме не даст сразу $2 млн; более того, нужно понимать, что если они возьмут $2 млн по начальной оценке, они очень сильно размоются. Так венчурный рынок не работает. Ты взял деньги — что-то показал — тебе стали верить. Ты взял больше денег — еще больше показал — тебе стали еще больше верить. В какой-то момент времени несомненно будет перетекание от наших инвесторов к не нашим. Это не предмет для противопоставления, а единая экосистема и разные этапы жизненного цикла. И чем меньше денег ты взял в начале, тем меньше ты размылся, если бизнес растет. А если ты боишься, что он не будет расти, то, несомненно, у тебя задача сразу попросить всю сумму и тихонечко […] (красиво прожить, — Inc.) ее потом.

ПРЕТЕНЗИЯ 16

Российские инвесторы консервативны; им не хватает смелости

КОММЕНТАРИЙ ИНВЕСТОРА

Смелость и безумие — разные вещи. Чтобы вкладывать деньги в венчур в России — нужно быть человеком смелым. Игрока, способного к безумию, у нас нет из-за отсутствия статистики. У американских фондов большие возвраты, и, деля свой капитал на 50 проектов, они могут сильно снижать планку, потому что у них бОльшая вероятность, что они отобьются, — и безумия там, несомненно, больше. По каким-то выдающимся сделкам 1000X — это не что-то запредельно невозможное для них, а для нас 100X — это свет в окошке. Хорошие возвраты формируют проекты, которые становятся единорогами. Я пока не видел ни одного нашего предпринимателя среди них.

ПРЕТЕНЗИЯ 17

Огосударствление экономики сужает окно возможностей для венчурного инвестора

комментарий инвестора

Я не вижу, как огосударствление может помешать в IT. Я предполагаю, что хуже может быть в биотехе например, потому что рынок лекарств устроен так, что на нем выгодно заниматься только госзакупками. Но в IT нет госзакупок, а в стартапы, которые делают что-то для государства, мы не инвестируем, потому что это очень ненадежная история, не рыночная. Сегодня государство покупает, а завтра перестанет покупать и других покупателей нет.

Резюме

На каждый разговор о том, что у нас плохие инвесторы, есть встречный плач Ярославны: у нас плохие проекты. Сама тема для такого обсуждения возникает из-за того, что люди все время хотят построить идеальный мир, а его нигде не существует. Если бы оба плача были обоснованными, у нас бы вообще не было никаких сделок. А поскольку какие-то сделки у нас, несомненно, есть, это означает, что работает та самая конверсия: чтобы сделать 10 сделок, нужно пересмотреть 100 проектов. Чтобы проект получил деньги от одного инвестора, нужно поговорить с десятью. Люди это не хотят понимать, и это очень горько, потому что рынок ровно так и работает. Это конкуренция: кто-то научился получать деньги, находить хорошие проекты, а кто-то не научился. На это жаловаться совершенно бессмысленно.

Я не утверждаю, что у нас всё хорошо, и не пытаюсь опровергнуть всё сказанное. Я говорю, что все перечисленные стартаперами проблемы к реальной жизни имеют отношение на 10%. А на 90% отношение к реальной жизни имеют всего две проблемы: 1) у нас очень маленький внутренний рынок; 2) не созданы институциональные предпосылки для концентрации частного капитала. Если мы решим их, то большая часть оставшихся решится сама собой. Это моя основная мысль.

Чтобы синдикация работала, в законе об инвестиционном товариществе нужно прописать, что оно, в том числе, распространяется на физлиц, имеющих статус квалифицированного инвестора. И вторая поправка: нужно прописать в налоговом кодексе, что доход от вложения в инвестиционное товарищество облагается НДФЛ по портфельному принципу. Мы хотим, чтобы НДФЛ облагалась разница между выгодой от одного успешного проекта и списаниями девяти неуспешных. В этом предложении нет ничего необычного. Такие льготы есть по целому ряду финансовых инструментов, а по этому финансовому инструменту такой льготы нет, потому что государство сегодня не признаёт частные вложения в венчур за финансовый инструмент.