Sequoia: венчурный фонд, стоявший у истоков Apple, Google и WhatsApp

Если в мире венчурных инвестиций и есть что-то неизменное, так это место, которое занимает Sequoia Capital на мировом венчурном олимпе. С момента основания в 1972 году Sequoia инвестировала в компании, стоимость которых сейчас превышает $2,5 трлн. Среди них Apple, Google, YouTube, Airbnb, Oracle, Cisco и многие другие. Sequoia держит высокий уровень со дня своего основания, располагая звездными инвестициями в каждом из фондов под ее управлением, и славится наибольшим количеством единорогов в своем портфеле среди всех венчурных управляющих. Сразу 9 партнеров фирмы попали в рейтинг лучших венчурных инвесторов мира Forbes Midas List в 2018 году (и 3 — в Топ 10). Первое место 5 лет подряд занимают именно представители Sequoia. Вот как развивалась захватывающая история компании.

Дон Валентайн и Fairchild Semiconductor

Sequoia была основана Доном Валентайном, итальянским иммигрантом, занимавшимся продажами и маркетингом в Fairchild Semiconductor. В свое время Fairchild стала настоящей кузницей кадров для будущих известных предпринимателей. Только за первые годы выходцы из Fairchild запустили более 30 компаний, включая будущих гигантов Intel и AMD. И это не говоря о сотнях вложений частных инвесторов, ярким примером которых служит бывший подчиненный Валентайна Майк Марккула, ставший первым инвестором Apple (а в последствии и руководителем яблочного гиганта). Выходцами из Fairchild был запущен и другой известный венчурный фонд Долины — Kleiner, Perkins, Caufield and Byers (KPCB). Дружба между Sequoia и KPCB прошла через годы, и компании до сих часто оказываются партнерами в наиболее выгодных сделках. В 2014 аналитики Endeavor Insight подсчитали, что сотрудники Fairchild были причастны к созданию 70% технологических компаний, обращаемых на Nasdaq и NYSE. И значительная часть этих достижений была осуществлена благодаря Sequoia.

В начале 70-х, когда журналист Дон Хофлер писал о компаниях, вышедших из Fairchild и являвшихся технологическими лидерами своего времени, он обратил внимание на две вещи. Первая — большая часть компаний находилась в долине к юго-востоку от Сан-Франциско, вторая — их доминирующей бизнес-моделью было производство кремниевых чипов. Так родился термин Кремниевая Долина. И Дон Валентайн, со своими связями, находился в эпицентре технологической революции.

Валентайн руководил одним из спиноффов Fairchild — National Semiconductor, — но в 1974 году решил уйти из операционного бизнеса и примерить на себя роль инвестора. К тому времени он самостоятельно инвестировал в несколько микрочиповых стартапов, показавших хорошую доходность. Акционеры National Semiconductor из Capital Group предложили ему продолжить инвестирование в стартапы, но уже на сторонние средства. Фонд объемом $5 млн являлся экспериментом для классического управляющего, в чьей стратегии доминировали низкорисковые вложения. Через Capital Group доступ к венчурным инвестициям впервые получили вкладчики компании — пенсионные фонды и университетские эндаументы. Сегодня эти инвесторы предоставляют основной объем средств для американских венчурных фондов, но в 70-х идея высокорискованных инвестиций для таких консервативных управляющих казалась немыслимой. Уже через год Валентайн выделил Sequoia в отдельную компанию и продолжил работать с Capital Group просто как с одним из инвесторов фонда. Capital Group же остается инвестором Sequoia и по сей день.

Первые шаги: Atari, Apple и Electronic Arts

С самого начала своей венчурной карьеры Валентайн понял: чтобы заработать в этой индустрии, придется идти на компромиссы. В первую очередь начинающему инвестору пришлось принять странности некоторых основателей. Хиппи-движение 60-х в Калифорнии оставило глубокий след в культуре США. Первым серьезным успехом Валентайна стала инвестиция в Atari, культового производителя видеоигр. Созданная компанией игра Pong стала, по сути, первой в истории коммерчески успешной видеоигрой. В США, где в то время в некоторых Штатах, включая Нью Йорк, был запрещен пейнтбол, Pong стал неотъемлемой частью интерьера модных баров и ресторанов. Но в начале 70-х Atari выглядели совсем не так, как современные корпорации Долины. На работе было разрешено курить травку, а совещания совета директоров проходили в джакузи с шампанским.

Именно сделка с Atari дала начало стилю Sequoia, который в то время шел вразрез с мнениями классических управляющих денежными средствами. Валентайн спокойно относился к странностям основателей, понимая, что пришло поколение, которому не нужны были классические костюмы и атрибуты власти, чтобы сделать что-то по-настоящему выдающееся.

В 1977 Sequoia стала первым институциональным инвестором Apple. Дон Валентайн познакомился со Стивом Джобсом, когда тот работал техником в Atari. Джобс предложил треть компании Нолану Бушнелу (СЕО Atari) за $50 тыс. Последний отказался, но предложил Джобсу поговорить с Валентайном, что тот и сделал. Но сделка с Apple стала не только самой известной, но и самой неудачной в истории Sequoia. Фирма продала свои акции в Apple спустя 18 месяцев после входа, уже на следующем раунде компании. Данную сделку по выходу партнеры фирмы небезосновательно считают главной ошибкой в истории Sequoia – после продажи фирмой своей доли Apple продолжила невероятный взлет и разместилась на бирже в конце 1980 года. А Sequoia продала свои акции в 20 раз дешевле, чем они стоили на IPO всего 1 год спустя. Причины выхода фонда из компании никто не раскрыл.

Если в Atari Валентайн встретил Джобса, то в Apple он познакомился с Трипом Хоукинсом, основателем Electronic Arts. Видение Хоукинса совпадало с тезисом Валентайна о том, что распространение ПК должно стать катализатором множества новых бизнесов. Хоукинс еще в конце 70-х думал создать паблишера компьютерных игр, но, все еще не видя достаточного рынка, пошел работать в Apple. Уже не будучи инвестором Apple, в 1982 Валентайн убедил Хоукинса, что момент пришел, и тот покинул позицию маркетингового директора производителя персональных компьютеров, чтобы основать собственную фирму. Перед получением инвестиции в $2 млн от Sequoia и KPCB, Хоукинс провел 7 месяцев, работая из офиса Sequoia, где Валентайн выделил ему место. Хоукинс съехал из офиса Sequoia, лишь когда количество персонала EA превысило 10 человек. Но такая щедрость со стороны Валентайна окупилась с лихвой – EA быстро стала лидером рынка по производству и распространению компьютерных игр, отвечая за самые известные франшизы современности, вроде FIFA, Need for Speed и The Sims.

Инвестиционная философия и увольнение основателей

Sequoia всегда отличалась фундаментальным подходом к оценке инвестиций. Пожалуй, это одна из немногих венчурных фирм, партнеры которой открыто говорят о том, что рынок для них важнее основателя. Наличие большого потенциального рынка крайне важно для создания компаний, которые смогут показать нормальную доходность для своих инвесторов. В какой-то степени это менее рискованная стратегия, но она позволяет фирме меньше зависеть от вещей, на которые у нее нет влияния. Ведь если не справилась команда, ее можно поменять. Сменить индустрию может быть намного сложнее.

В технологическом мире увольнение Джобса считается одной из крупнейших ошибок. Но расставание с фаундером не всегда может приводить к плачевным результатам. Принято считать, что лучшие венчурные фонды намного чаще увольняют основателей компаний. Для начинающего венчурного фонда такой подход может навсегда испортить его репутацию. Но если основателя увольняет Sequoia, это может быть важным бизнес-решением. Инвестиция в Cisco и работа Валентайна с компанией стали классическим примером того, как стартап может обходиться и без своих основателей. Расставшись с фаундерами, Cisco смогла достичь невероятных высот и стала одной из лучших инвестиций в венчурной истории.

Cisco сегодня — это самый крупный в мире производитель сетевого оборудования, с выручкой за $50 млрд. На пике доткома, в марте 2000, Cisco стала самой дорогой компаний в мире, со стоимостью $569 млрд. Но все начиналось по классическому стартап-сценарию 80-х: ручная сборка оборудования в домашних условиях и работа в свободное время. Основали компанию в 1984 бывшие муж с женой — Лен Босак и Сэнди Лернер. Когда они работали в начале 80-х в Стэнфорде, пара столкнулась с проблемой пересылки email-сообщений между корпусами на кампусе. Чтобы научить разрозненные сети говорить между собой, потребовалось создание специального роутера. Первый продукт на рынок компания поставила в 1986, а к 1987 продажи достигли $1,5 млн. В это время основатели уже понимали спрос на свое устройство и были готовы к масштабированию. В 1987 компания получила $2 млн от Sequoia, а сделку возглавил Дон Валентайн.

Первым же действием Валентайна было назначение стороннего СЕО — партнеру фонда казалось, что семейная пара из научных кругов не особенно подходит на роль руководителей сложного «железного» бизнеса. С приходом нового руководства компания быстро наращивала объемы и уже в феврале 1990 вышла на IPO. Но в августе того же года продолжающийся конфликт Лернер со сторонним СЕО из-за разных подходов к управлению вынудил Валентайна, бывшего на тот момент председателем совета директоров компании, уволить основательницу Cisco. Босак покинул компанию из солидарности с женой. Оба сразу же продали за $170 млн свои 2|3 в компании — долю, которая сегодня стоила бы под $100 млрд.

Если Sequoia зашла в Apple и Cisco практически сразу после основания, то в Oracle, которая стоит сейчас почти $200 млрд, Валентайн не мог попасть несколько лет. Ларри Эллисон, бессменный лидер компании, начинал свою деятельность, помогая ЦРУ в создании реляционной базы данных. Oracle – это название внутреннего проекта для ЦРУ, сама же компания в то время называлась Relational Software. Контракт с ЦРУ приносил достаточно средств, чтобы Эллисон не нуждался в стороннем финансировании. Но, как и во многих других сделках, Валентайн сумел убедить основателя в пользе сотрудничества с Sequoia. Валентайн пообещал Эллисону помочь с маркетингом и продажами нового продукта, предназначенного для широкого рынка. До сотрудничества с Sequoia Oracle 6 лет шла к выручке $2 млн. С приходом же именитого инвестора в 1983 выручка за 3 года выросла до $55 млн и компания провела IPO.

Интернет-эпоха

Первой значимой интернет-сделкой фирмы стала инвестиция в Yahoo! Партнер Sequoia — Майкл Моритц — разглядел потенциал в идее интернет-портала. Продукт был бесплатный, у основателей не было никакого бизнес-опыта, да и само имя компании с восклицательным знаком отпугивало многих инвесторов. Но Моритц сумел убедить других партнеров, и в 1995 Sequoia инвестировала $1 млн в молодую компанию Джерри Янга и Дэвида Фило в обмен на 25% компании. Уже через год компания провела IPO. Sequoia еще долго оставалась акционером, а на пике доткома стоимость ее пакета в Yahoo! превышала $30 млрд.

Несмотря на успех с Yahoo!, сделкой 90-х для Sequoia стала инвестиция в Google. В 1999 фирма инвестировала в молодой поисковик $25 млн совместно со своим давним партнером KPCB. Через 5 лет на IPO Google доля каждого инвестора оценивалась более, чем в $2 млрд. Как и с Yahoo!, фирма несколько лет держала акции Google, заработав в итоге до $10 млрд на инвестиции в $12 млн.

И в очередной раз связи сыграли ключевую роль. В 1996 году Kleiner Perkins стали единственным венчурным инвестором Amazon. Спустя 2 года основатель компании Джефф Безос инвестировал $250 тыс. в стартап молодых студентов Сергея Брина и Ларри Пейджа (купив долю, которая теперь стоит свыше $3 млрд). Не удивительно, что на следующий год Безос позвал в раунд своих старых знакомых из KPCB, которые и привели с собой Sequoia. В ходе сделки венчурные инвесторы настояли на одном – у Google должен был появиться сторонний СЕО. После долгих сомнений выбор пал на Эрика Шмидта. Этот шаг стал определяющим для успеха компании. Опытный Шмидт успешно вывел Google на биржу и стоял у руля компании до 2017 года. За время руководства Google Шмидт заработал не только звание лучшего наемного СЕО стартапа, но и рекордное для менеджера вознаграждение — $15 млрд.

В 2004 Sequoia инвестировала $1 млн в рамках посевного раунда только что запущенного YouTube. В том же году фирма возглавила Раунд А начинающего видео-сервиса. Проданный через год после этого в Google, YouTube принес Sequoia $500 млн, или 30% от суммы покупки в $1,65 млрд. Фирма заработала 100х доходности. Еще более интересно, что в октябре 2010 в ходе судебного разбирательства Sequoia раскрыла внутреннюю записку по инвестиции в YouTube. На нескольких страницах партнерам объяснялась инвестиционная идея в четкой и понятной структуре. YouTube показывал все признаки начала вирального роста, и медлить было нельзя. Отправленное в пятницу мемо партнеры изучали на выходных, а в понедельник YouTube уже получил подтверждение об инвестициях.

Новая мафия

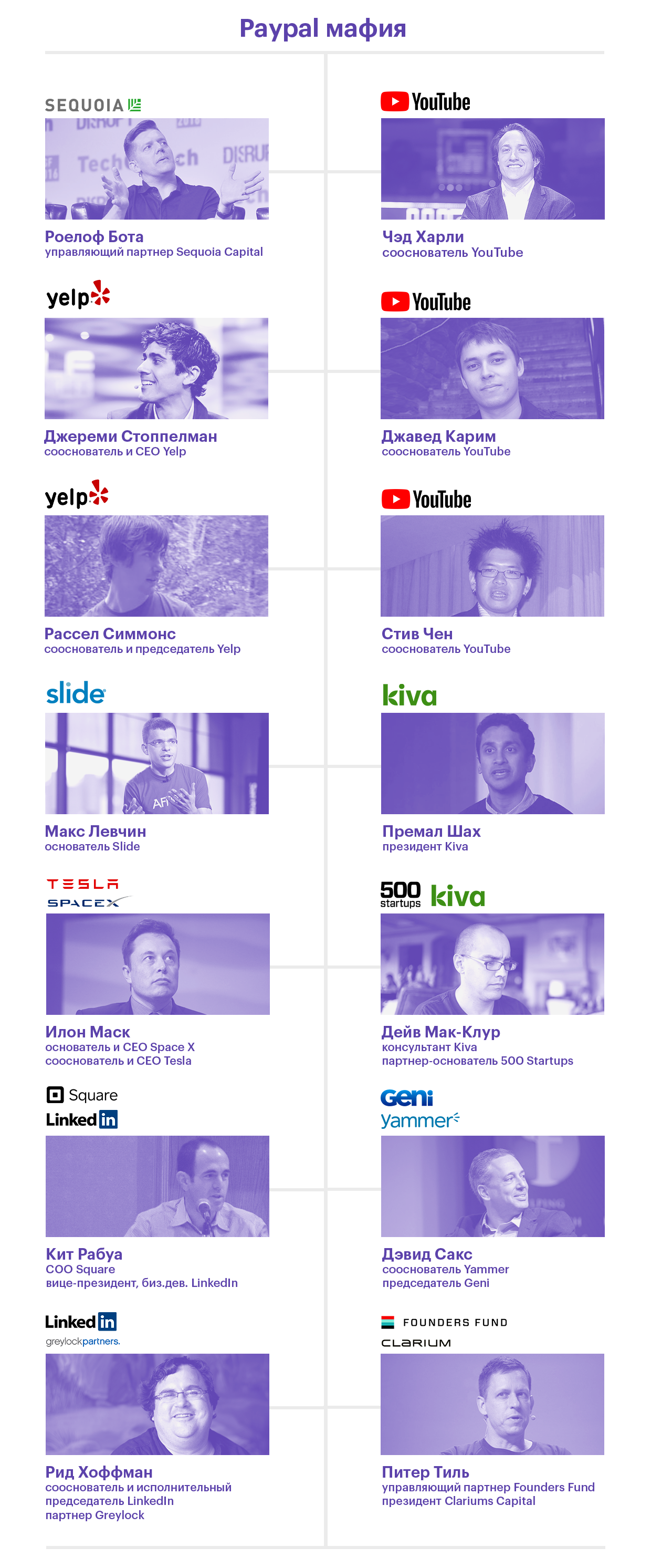

Если в 70-е и 80-е высот достигали выходцы из Fairchild, то в 2000-е им на смену пришли бывшие сотрудники PayPal. В 1999 году Илон Маск привлек от Sequoia $5 млн на свой X.com. Через год после слияния с Confinity Питера Тиля и Макса Левчина компания переименовалась в PayPal. В течение следующих 2-х лет она стала публичной и была в итоге продана eBay за $1,5 млрд. Доходность Sequoia была, скорее всего, под $100 млн, — учитывая, что компания прошла через кризис доткома, это весьма впечатляющий результат.

Но эта сделка дала Sequoia не просто доходность, она дала Sequoia доступ, пожалуй, к самому успешному сообществу предпринимателей 21-го века — PayPal Mafia. Так назвали 14 выпускников компании, которые после продажи PayPal сосредоточились на своих проектах. Известно, что Маск заработал на сделке c eBay $180 млн, — $100 млн из них пошло в SpaceX, $70 млн — в Tesla и $10 млн — в Solar City. Другие участники PayPal не отставали. В итоге, компания на данный момент дала дорогу в жизнь уже 6 миллиардерам. Sequoia инвестировала в часть выпускников, включая Рида Хоффмана с его LinkedIn. Взяв же к себе на работу партнером бывшего CFO PayPal Роелфа Боза, Sequoia также не прогадала. Неоднократный участник Forbes‘ Midas List принес в Sequoia не одну миллиардную компанию, включая 23andMe (оценка сейчас $2 млрд), Eventbrite ($1 млрд), MongoDB ($3 млрд сейчас и $2 млрд на IPO) и Square ($16 млрд и $6 млрд на IPO).

Экосистемный подход Sequoia можно увидеть и на примере работы с именитым акселератором Y Combinator. До YC у Sequoia был опыт сотрудничества с инкубатором IdeaLab. Фирма инвестировала в его 2-х знаменитых выпускников — Webvan и eToys. Каждая из компаний на пике стоила более $6 млрд, но их оценка упала до нуля с крахом доткома. В венчурном мире неудачный опыт считается одним из самых ценных уроков. И Sequoia решила сделать второй заход с YC, став первым партнером самого известного акселератора в мире.

Инвестиции в social

Sequoia пропустила social первой волны, когда после успеха MySpace на рынке появилось множество различных соцсетей. С Цукербергом общение не задалось после того, как последний пришел на встречу в пижаме. Другой шанс был у Sequoia с Twitter, но тогда фонд отказался от покупки 10% из оценки в $20 млн, посчитав долю слишком малой. Фирма была инвестором LinkedIn, но деловая соцсеть по своей модели скорее ближе к рекрутинговому порталу, чем к настоящему социальному сервису. В 2010 стало понятно, что мессенджеры — это не просто очередной модный тренд, а вещь, способная заново создать социальный граф, который, казалось, уже узурпировал Facebook. Люди, имевшие аккаунты в социальных сетях, все равно начинали активно пользоваться мессенджерами. WhatsApp уже тогда был лидером, показывая темпы роста большие, чем в свое время у Facebook. И Sequoia не должна была остаться за бортом.

Партнер фирмы — Джим Гоетц — попытался предложить основателям компании деньги, но оказалось, что $1 в год, который WhatsApp брал с пользователей, стартапу хватало для обеспечения своих потребностей. Более того, деньги и не нужны были компании: невероятная виральность позволяла WhatsApp не вкладываться в маркетинг, а медленное развитие продукта не мешало его популярности. Убедить основателя взять деньги, когда они ему не нужны, всегда сложная задача. Чаще всего приводятся аргументы, что с деньгами безопаснее, можно действовать гибче в каких-то моментах и позволить себе больше экспериментов (например купить конкурента). Но у Sequoia было что-то большее, так нужное WhatsApp, — репутация. Если придется идти против Facebook, то лучше покупателя, чем Google, не найти. И никто не сведет с ним эффективнее и быстрее, чем его бывший инвестор.

В 2011 Sequoia купила 10% в WhatsApp за $8 млн. Сделка широко не освещалась, детали не раскрывались. Нетипично маленькая доля сильно тяготила инвесторов. Более того, фирма недавно запустила очередной фонд. Видя потенциал развития, партнерам было важно иметь WhatsApp и в портфеле нового фонда. В итоге фирма смогла убедить основателей взять еще $50 млн. Идеальная для венчурного фонда сделка — это инвестиция, что позволяет заработать больше размера всего фонда. И WhatsApp стал идеальной сделкой сразу для 2-х фондов Sequoia. Когда Facebook осознал, что наличие WhatsApp в руках ее главного конкурента может пошатнуть гегемонию социального гиганта, Цукерберг не пожалел заплатить $21.8 млрд за WhatsApp. На сделке с Facebook Sequoia получила за 3 года доходность в 50х, выручив $3 млрд.

Эксперименты

В начале 2018 Sequoia объявила о запуске скаутингового фонда Sequoia Scout III. Размер фонда — $180 млн — небольшой по меркам Sequoia, но превышающий размеры большей части европейских фондов. Это первый фонд Sequoia, целиком направленный на посевные сделки, до этого такие инвестиции делались из общих фондов фирмы. Уникальность фонда заключается в том, что значительная часть сделок будет осуществляться от имени Sequoia более, чем 100 скаутами фирмы — по большей части, основателями и топ-менеджерами технологических компаний. За это скауты получают часть вознаграждения. Скаут при этом действует самостоятельно и менеджит инвестицию без вмешательства Sequoia, которая не получает прямых прав в компании. По статистике стартапы с именем Sequoia среди акционеров в 3 раза чаще поднимают следующий раунд, чем стартапы в целом на тех же стадиях. Скаутам это помогает попадать в лучшие компании, продавая основателям идею более классической ангельской инвестиции с брендом самого престижного фонда в мире. Известно, например, что Sequoia не любит так называемые party deals, когда в раунде может участвовать по 10 и более (иногда вплоть до 100) инвесторов. Скаутов же такие ограничения не касаются. Sequoia, таким образом, может попадать в самые горячие сделки и, при желании, финансировать их на следующей стадии. Так, например, произошло со Stripe (текущая цена $9 млрд) или Thumbtack ($1,3 млрд). Правда, гарантировать скауты Sequoia ничего не могут, — так Sequoia не попала в Uber, где имела опосредованную долю через скаута. Зато сама инвестиция в $25 тыс., стоящая теперь больше $100 млн, все окупила (по иронии Sequoia все-таки зашла в Uber, купив акции компании совместно с SoftBank из оценки в $48 млрд).

Пыталась Sequoia выйти и за пределы венчурного финансирования. К 2007 году партнеры фирмы аккумулировали огромные состояния — иногда миллиарды долларов. Не доверяя сторонним управляющим, Sequoia хотели залевереджить свой бренд среди денежных управляющих, чтобы пойти в новую для себя область — управление хедж-фондами. Целью было поднять хотя бы $3 млрд на 2 фонда — сумму большую, чем все венчурные фонды под управлением Sequoia того времени. Но кризис 2008 года и недоверие инвесторов к возможностям Sequoia показать выдающуюся доходность в новом для себя бизнесе поставили крест на амбициях Sequoia перестать быть просто венчурным управляющим.

Несмотря на провал с хедж-фондами, желание партнеров получить под управление на порядок большие средства совпало с ростом рынка, начавшимся вместе с восстановлением американской экономики после последнего финансового кризиса. Если в 2010 фирма поднимала свой первый венчурный фонд размером более $1 млрд, то в начале 2018 стало известно, что Sequoia обсуждает фонды суммарным размером $12 млрд, с основным фондом размером в $8 млрд. Если убрать SoftBank, то до сих пор самые большие венчурные фонды не превышали $3,5 млрд – и это считалось огромной суммой. Многие считают, что фирме придется идти на компромиссы, чтобы эффективно аллоцировать такую сумму. Но партнеры Sequoia спокойны. Как пример можно привести инвестицию Sequoia размером в $250 млн в GitHub в 2015 году по оценке $2 млрд. Казалось бы, заработать много на компании с относительно небольшой выручкой и огромными убытками сложно, но уже в июне 2018 Microsoft приобрела GitHub за $7,5 млрд.

В последнее же время консервативная Sequoia экспериментирует с крипторынком. В необычной для себя манере фирма является инвестором (LP) криптофонда MetaStable Capital, запущенного в 2014 году. Инвестировала фирма и в Polychain Capital, известного инвестора на рынке ICO. Играет фирма и в покупку токенов на ICO. Она была ранним участником раунда ICO Filecoin, собравшего $257 млн.

Характерным стал иск со стороны Sequoia к основателю криптобиржи Binance Чанпэн Чжао. Sequoia договорилась о сделке по оценке $80 млн. Но основатель биржи, заработавшей за 2 квартал своего существования $200 млн, быстро понял, что продешевил, и вступил в переговоры с конкурентами с миллиардными предложениями. В процессе Чжао нарушил эксклюзив, подписанный с Sequoia, что привело к уникальной ситуации по меркам венчура – фонд, еще не являющийся акционером стартапа, подал на него в суд. Правда, Sequoia долго не горевала и в июне 2018 лидировала раунд сразу на $400 млн в китайского майнера Bitmain по оценке $12 млрд.

Международное развитие

Sequoia, как классический венчурный фонд Долины, долгое время предпочитала стартапы, находящиеся в Северной Калифорнии. Но времена меняются, и в 2016 году зарубежные инвестиции Sequoia впервые обошли по числу американские сделки. С 51-й международной сделкой Sequoia стала самым глобально активным американским венчурным инвестором. Помимо стран с целевыми фондами — Китая, Индии и Израиля, — Sequoia активна и в других регионах. Например, в 2015 Sequoia участвовала в 2-х раундах армянского приложения PicsArt на $25 млн. Ставшая в недавнее время более активной и в Европе, до России Sequoia так и не успела добраться: за последние годы американские фонды вообще перестали инвестировать в Россию.

Самых же больших успехов фирма достигла на традиционно сложном для иностранцев рынке Китая. История Sequoia в Китае началась в 2005. Основателем офиса знаменитой фирмы стал Нил Шен — известный китайский предприниматель, основатель лидирующего китайского туристического портала Ctrip. Ctrip стоит сейчас $30 млрд и не так давно купил за $2 млрд агрегатор Skyscanner. Конечно же, Sequoia была инвестором Skyscanner. Мандат китайской Sequoia сродни американскому — фирма инвестирует на всех стадиях. Это и seed, размером от $100 тыс. до $1 млн, и ранние стадии с чеком $1-20 млн, и стадия роста, с более крупными инвестициями. Есть у китайских операций Sequoia и свои особенности. Если в США руководство Sequoia более коллегиально, то в Китае, по слухам, Шен обладает безоговорочной властью и участвует в принятии решений по всем сделкам компании.

Помимо китайского, Sequoia рано осознала потенциал и индийского рынка. Но в отличие от запуска фонда с нуля в Китае, в Индии Sequoia не пошла по стандартному пути, — в 2006 фирма купила локальную управляющую компанию, которая была переименована в Sequoia India.

Венчурный рынок в какой-то степени один из самых динамичных среди всех финансовых рынков. Средний возраст страховой компании из списка Fortune 500 — 95 лет. В Топ 10 крупнейших банков США бренды, которыми пользовались многие поколения клиентов. Тоже самое на рынке компаний, управляющих активами, где в топ 10 половине компаний уже более 100 лет. Но венчурный рынок всегда был другим. Многие венчурные фонды приходят и уходят. Читая списки фондов, бывших лидерами в до-доткомовские времена, сложно найти знакомое название. Помимо колоссальной сложности системно показывать выдающиеся результаты, многие фонды не справляются с процессом смены поколений. В рейтинге CB Insights лучших венчурных управляющих в топ 10 лишь трое появилось на свет до наступления 2000-х: Benchmark, KPCB и Sequoia. Но если в середине 90-х Benchmark сам родился на осколках ранее известных венчурных фондов, то KPCB и Sequoia в значительной степени стояли у истоков современного венчурного инвестирования. В то же время, пока партнеры KPCB после доткома много ошибались, потеряв огромные деньги на зеленых инвестициях, Sequoia со своим походом в Китай и рискованными экспериментами лишь упрочила репутацию самого влиятельного венчурного фонда в мире. Теперь с $12 млрд вновь привлекаемых средств Sequoia в очередной раз поднимает ставки. Время покажет, сможет ли фирма стать законодателем мод в мире по-настоящему больших инвестиций, где сейчас царит SoftBank, но Sequoia сейчас в лучшей своей форме и точно еще явит рынку чудеса венчурного инвестирования.