Никита Камитдинов

специальный корреспондент Inc.

Анастасия Долгова

автор Inc.

Сберечь большие деньги иногда бывает труднее, чем заработать, — миллионерам не хватает экспертизы в сферах инвестиций и налогообложения (да и разбираться со всем этим нет времени). На выручку «хайнетам» — так называют людей с состоянием от $1 млн — приходят семейные офисы. Эти частные компании за определенную плату заботятся о сохранности и приумножении средств своих клиентов. Рассказываем, как частые изменения в налогообложении и международные санкции помогают российским семейным офисам (а тяга отечественных толстосумов к чрезмерной секретности — наоборот, вредит).

Секретная служба

Главное условие сотрудничества с состоятельными людьми — строгая конфиденциальность. «Мозг нашего целевого клиента устроен так, что над вопросами, связанными с его личными активами, он будет работать только с теми людьми, которым доверяет», — говорит управляющий партнер российского семейного офиса CONFIDERI Ольга Райкес.

Отечественные миллионеры и миллиардеры в этом смысле даже осторожнее иностранных «хайнетов» — среди них распространена привычка к чрезмерной секретности, что зачастую сильно усложняет работу с ними. «Тяжеловато вытаскивать из клиентов информацию, когда они приходят на первый осмотр, как к врачу, но мы объясняем, что без этого никак. Либо мы полностью погружаемся в задачу и решаем ее, либо отвечаем на конкретный вопрос», — рассказывает Райкес.

Альтернатива семейному офису — личные помощники. «У любого, кто владеет $10 млн, скорее всего, есть помощник, который ведет учет и занимается юридическими делами, — это к гадалке не ходи», — говорит эксперт Центра управления благосостоянием и филантропии Международной школы управления «Сколково» Андрей Шпак. Но в последнее время многие российские «хайнеты» все же предпочитают доверять свои капиталы мультисемейным офисам. Позволить себе single-family office обычно могут только обладатели капиталов размером более $100 млн — им, по словам Шпака, «нужно уделять гораздо больше внимания правильному юридическому структурированию» активов.

Чем занимаются семейные офисы:

Семейные офисы управляют активами очень богатых людей — «хайнетов» (от английского high net worth individuals) и «ультрахайнетов» (так называют тех, чье состояние превышает $30 млн). Спектр их услуг широк: от финансового и юридического консультирования в сфере управления капиталом — до аудита и решения бытовых вопросов. Главная задача офиса — снять бремя управления имуществом с клиента.

Семейные офисы принято делить на single-family office (управляют активами одного домохозяйства) и multi-family office (мультисемейные). Совокупный объем активов под управлением таких компаний аналитики Campden Wealth 2 года назад оценивали более чем в $4 трлн, и эта сумма уверенно растет (по данным Frank RG — на 5%-7% в год). Средняя доходность семейных офисов выросла с 0,3% в 2015 году до 15,5% в 2017 году. Но в дальнейшем рост замедлился, что, по мнению экспертов, связано с ухудшением глобальных макроэкономических показателей. «В 2018 году почти у всех портфели либо в минусах, либо около нуля», — говорит Inc. управляющий партнер российского семейного офиса CONFIDERI Ольга Райкес.

Полезные санкции

У российских семейных офисов есть своя специфика, отличающая их от подобных зарубежных компаний. «В связи с последними санкциями и деофшоризацией владельцы крупных состояний хотят иметь больше уверенности в сохранности своего капитала и обращаются за профессиональным советом к нам», — рассказывает управляющий директор первого мультисемейного офиса в России UFG Wealth Management Михаил Девятов. А Ольга Райкес считает, что «с деофшоризацией все уже успокоились».

Еще одна причина, побуждающая состоятельных россиян обращаться к услугам семейных офисов, — частые изменения в налогообложении и законодательстве. «Чем сложнее условия ведения бизнеса с точки зрения регулирования — тем более востребованы наши услуги», — объясняет Девятов. Партнер KPMG Виктор Калгин также предполагает, что интерес россиян к услугам семейных офисов растет из-за ужесточения налогового законодательства.

По мнению Андрея Шпака, из-за санкций некоторые западные игроки рынка потеряли интерес к российским клиентам, поскольку не хотят сталкиваться с потенциальными рисками. Это вряд ли оказало серьезное влияние на общую картину, хотя, «наверное, некоторым локальным игрокам помогает», отмечает эксперт.

Миллионы в наследство

Еще 2-3 года назад отечественных миллионеров и миллиардеров волновали преимущественно вопросы, связанные со структурированием активов: «как всё максимально скрыть (чтобы нигде не было никакой информации), защитить активы и обеспечить их конфиденциальность», говорит Ольга Райкес. Но к настоящему времени большинство клиентов CONFIDERI уже привели свои активы в порядок. Теперь состоятельных людей стали больше интересовать услуги, связанные с наследственным и финансовым планированием. Как следствие, трансформируются и задачи российских семейных офисов — им все чаще приходится заниматься вопросами наследования активов их клиентов.

«В культуре и менталитете российского человека нет привычки планировать надолго (и исторический опыт показывает, что не всегда это имеет смысл). Но сейчас меняется структура мышления семей и окружающая среда», — утверждает Райкес. По ее словам, эта перемена вызвана целой совокупностью факторов, и один из главных — ужесточение регулирования. «Все уже поняли, что больше нет таких юрисдикций, где можно было бы полностью спрятать свои активы, и поэтому все раскрываются в определенных пределах», — поясняет Райкес.

Еще один фактор — временной: уже успели подрасти наследники российских богачей. «Дети основной волны “хайнетов” только сейчас определяются, будут ли они задействованы в бизнесе родителей, — в соответствии с этим состоятельные люди начинают принимать решения», — объясняет Райкес.

По мнению Андрея Шпака, глобальное движение к финансовой транспарентности играет на руку отечественным семейным офисам. Он прогнозирует, что уже с этого года налоговики начнут системно получать информацию о поставках и ключевых оборотах по всем финансовым счетам российских резидентов. «То, что раньше можно было недодумать или недоделать, сейчас может вылиться в достаточно существенные доначисления. Поэтому все начинают задумываться, нужно ли им содержать иностранную структуру или лучше всё делать в России», — говорит эксперт.

Филантропия «под ключ»

По мнению экспертов, impact investing (социально-преобразующие инвестиции) — один из мировых трендов последних лет — будут все сильнее сказываться на работе семейных офисов. «Мы на пороге масштабного поколенческого сдвига, который произойдет в ближайшие 10-15 лет», — напоминает соавтор исследования Global Family Office Report 2018 Ребекка Гуч. По ее словам, обеспеченные миллениалы уже сейчас пытаются позитивно влиять на мир, инвестируя через семейные офисы.

Эта тенденция актуальна и для России. «Многие клиенты уже не хотят просто покупать “домики” и сдавать их в аренду, сидя на рентном доходе, — говорит Ольга Райкес. — Они хотят и готовы реализовывать проекты, имеющие социальное или культурное значение, — чтобы оставить свой след и передать детям не только номера банковских счетов».

Семейные офисы, по словам Райкес, готовы развивать проекты такого рода с нуля и «под ключ». В качестве примера она приводит первую частную профессиональную школу балета для детей в России (ее открытие планируется в новом учебном году), но не уточняет, кто вложился в этот проект.

Андрей Шпак настроен куда более скептично. Он сомневается, что семейные офисы полностью готовы удовлетворить запрос состоятельных россиян на участие в филантропии. Более того, по мнению эксперта, в России почти не существует финансовых инструментов для impact-инвестирования. «Все более или менее нормальные истории — западные. Поэтому, может быть, лучше пойти к зарубежному специалисту, где эта тема более развита и где набиты шишки, чем искать доморощенного спеца?» — задается риторическим вопросом Шпак. К тому же участники российского рынка вряд ли имеют необходимую экспертизу в impact-инвестировании и знакомы с терминами вроде sustainability (устойчивость), считает он.

Ольга Райкес не согласна, что состоятельных россиян отпугивает отсутствие экспертизы в вопросах филантропии у сотрудников семейных офисов. Она напоминает, что преимущество такого рода компаний в том, что они «работают над абсолютно любыми вопросами клиентов по принципу одного окна». «При этом клиенты прекрасно понимают, что руками мы можем делать не всё», — добавляет Райкес. Например, при создании вышеупомянутой балетной школы привлекался «целый пласт подрядчиков — от благотворительных организаций до людей, которые занимаются стройкой, маркетингом и пиаром». «Но при этом человек, который понимает, каким должен быть конечный результат, и склеивает для них всё — это я, — подчеркивает Райкес. — Клиенты, конечно, могут попробовать получить экспертизу где-то еще. Они так и делают иногда: бегают по рынку и спрашивают. Но в итоге возвращаются к нам».

Сколько богачей в России и мире?

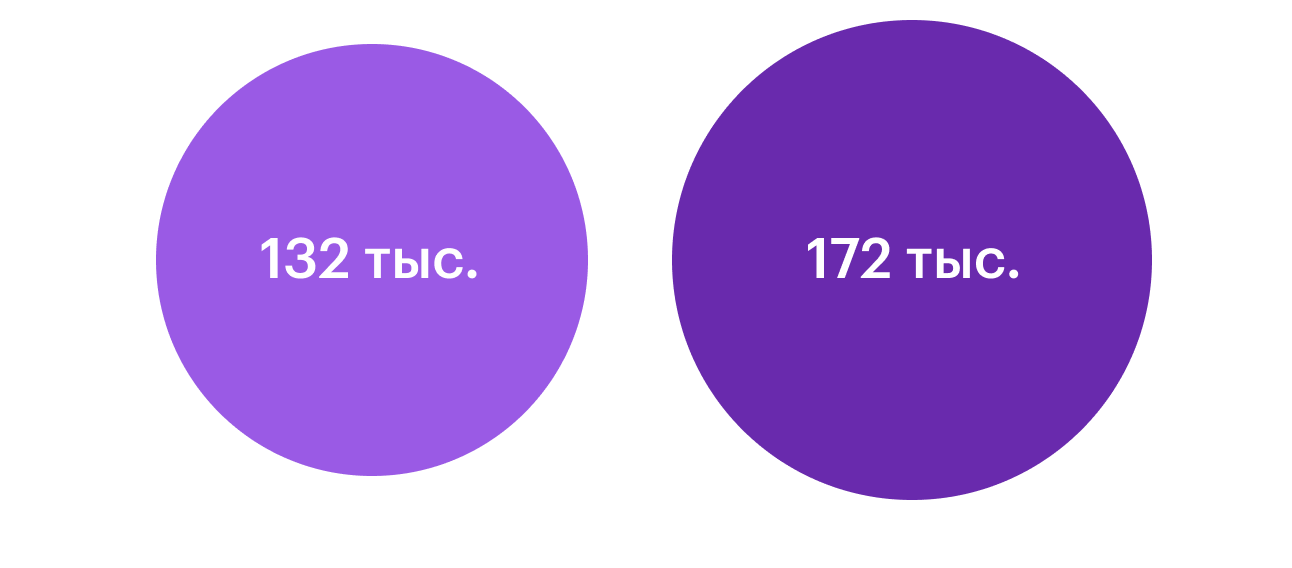

Количество долларовых миллионеров

Количество долларовых миллиардеров

На 10% наиболее богатых россиян в июне 2018 года приходилось 82% всего личного богатства в стране (в прошлом году — 77%). Капиталом от $10 млн до $100 млн обладают 9,7 тыс. россиян (по данным исследовательской компании Frank RG).

Во всем мире число толстосумов оценивается десятками миллионов. Аналитики из Wealth X насчитали 22,4 млн человек с доходом от $1 млн до $30 млн. По их прогнозам, в ближайшие 5 лет число долларовых миллионеров вырастет еще на 6,2%. А по оценкам Credit Suisse, с июля 2017 года по конец июля 2018 года число миллионеров увеличилось на 2,3 млн (или 5,8%) — до 42,1 млн человек.