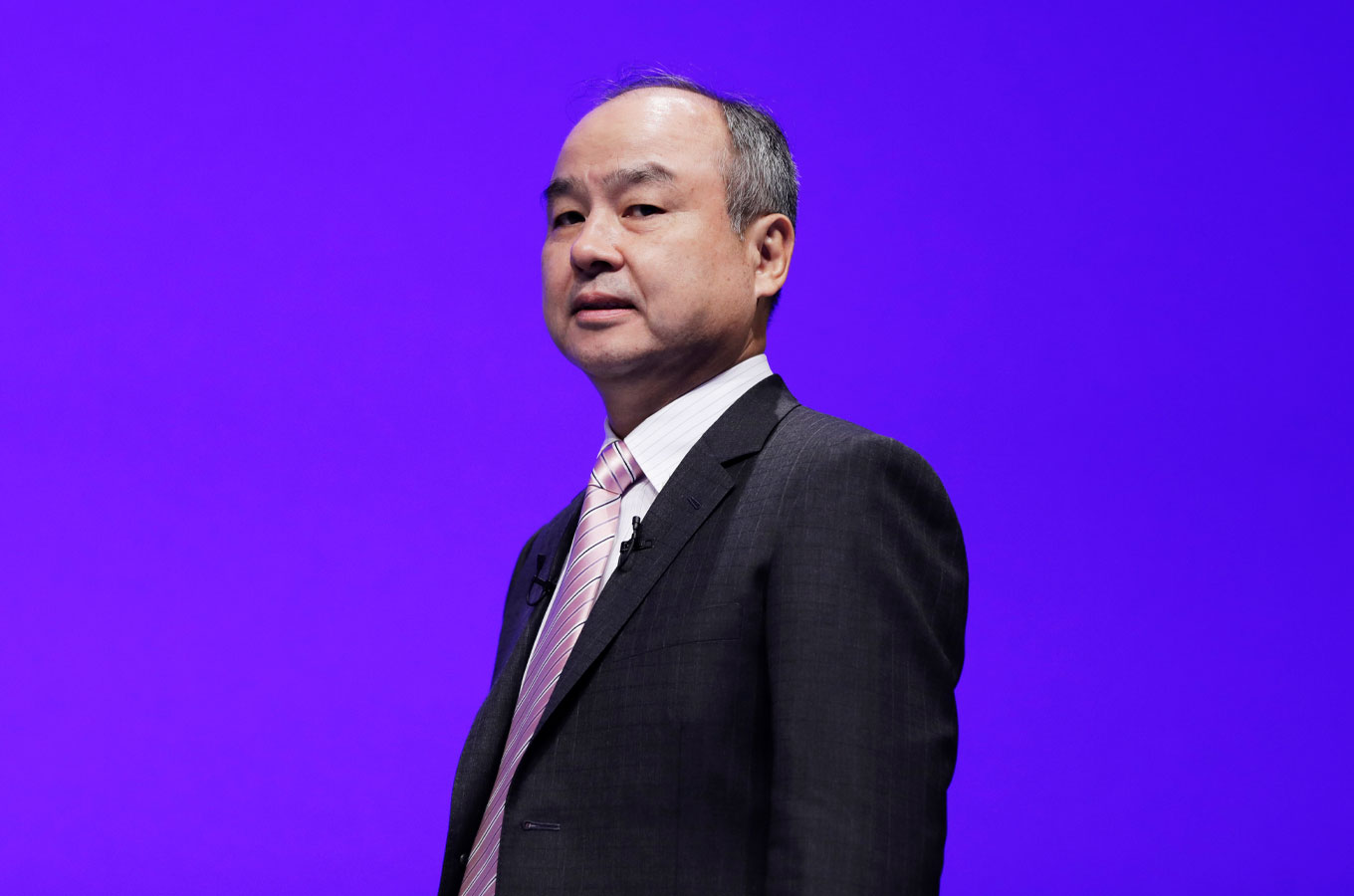

Почему глава SoftBank Масаёси Сон — плохая ролевая модель для инвесторов

Даже если вы ничего не знаете о японской корпорации SoftBank, то наверняка наслышаны об инвестиционной катастрофе, которую её генеральный директор Масаёси Соне устроил в WeWork. Он, по выражению Чарлза Дахигга из The New Yorker, в своём стремлении быть венчурным капиталистом дошёл до безумной крайности.

Сон настолько замотивировал членов правления WeWork личным обогащением, что это перечеркнуло их желание сдерживать генерального директора компании Адама Неймана. Они закрыли глаза на его абсурдные бизнес-стратегии и непрофессиональное поведение.

Эта ситуация вызывает у меня четыре вопроса. Привожу свои мысли по каждому из них.

Чем занимаются венчурные инвесторы

Венчурные инвесторы вкладывают деньги от имени своих партнёров — как правило, это страховые компании, эндаумент-, пенсионные и другие фонды. За свои услуги они получают около 2% от средств, которыми управляют, плюс ещё около 20% с доходов от инвестиций венчурного фонда в течение всего срока его существования (обычно 10 лет).

Венчурные инвесторы стремятся генерировать как можно более высокую инвестиционную прибыль. Для этого они вкладывают средства в компании, которые очень быстро растут, становятся публичными и получают высокую оценку. Однако приумножить инвестиции в 20 — 100 раз обычно удаётся не более чем двум из 10 стартапов, оказавшихся в портфеле венчурного фонда. Их доходы компенсируют потери от остальных восьми неудачников, которые либо полностью терпят крах, либо едва окупают вложенные в них средства.

В своей книге «Стратегия голодных стартапов» я назвал венчурный капитал худшей формой финансирования компании. Тогда как лучшая — это прибыль от продаж клиентам. В некоторых случаях привлечение венчурного финансирования действительно может оказаться разумным шагом (например, когда ваша компания стремится провести IPO). Однако это сопряжено с риском — у вас появляется босс, который может уволить вас без предупреждения.

Что такого натворил Масаёси Сон

Все венчурные инвесторы хотят, чтобы их портфельные компании росли. Сон предоставил Нейману настолько много денег, что WeWork могла расти гораздо быстрее других участников рынка. Компания предлагала цены значительно ниже своих конкурентов — они даже не покрывали её собственные расходы. При таком раскладе WeWork должна была рухнуть, как только у неё закончится капитал.

Более того, Сон решил, что для его инвестиционной стратегии чрезвычайно важно умение Неймана продавать. Поэтому он был готов терпеть возмутительное поведение гендиректора WeWork на рабочем месте — лишь бы тот был счастлив. Сон рассчитывал с помощью средств Softbank стремительно вывести компанию на громкое IPO. Это позволило бы вознаградить инвесторов и оправдать его решение не пресекать непрофессиональное поведение Ноймана.

Всё шло отлично, пока прошлой осенью WeWork не подала заявку на публичное размещение. Узнав из проспекта компании, что её миссия — «повышать осознанность мира», а бизнес-модель вряд ли когда-либо принесёт прибыль, потенциальные инвесторы бросились наутёк.

Какова роль венчурного инвестора в компании

«В идеальном мире венчурный инвестор должен быть партнёром гендиректора компании — чтобы она могла предлагать клиентам продукт на более выгодных условиях, чем её конкуренты», — написал венчурный инвестор Фред Уилсон. Я согласен с этим мнением. Венчурные фонды должны поддерживать бизнес-модели, которые генерируют положительный денежный поток.

В рамках такого партнёрства инвестор предоставляет не только деньги, но и свои услуги, например помощь в привлечении клиентов и поиске талантливых сотрудников. Венчурный фонд может также подыскивать стартапы для поглощения, прогнозировать и решать проблемы, которые могут помешать росту его портфельной компании.

Что нужно учесть при поиске инвестора

Если вы ещё не сотрудничали с венчурными фондами, забудьте об этой идее, пока ваша компания не встанет прочно на ноги. Под этим я подразумеваю выручку в $40 — 50 млн и темпы роста не менее 40% в год.

При достижении таких показателей не нужно быть провидцем, чтобы сделать прогноз: в ближайшие три-пять лет компания достигнет волшебной отметки в $100 млн дохода, после чего сможет стать публичной.

Если вы дойдёте до этого этапа, то легко убедите венчурного инвестора в правильности собственной стратегии роста, например в том, что с помощью привлечённых средств ваш бизнес сможет выйти на новые рынки. Поступая таким образом, и ваша компания, и венчурный инвестор будут щедро вознаграждены в ходе IPO.

Прежде чем принимать финансирование от венчурного фонда, поговорите с руководителями компаний, которые уже делали это ранее. Узнайте, будет ли ваш новый партнёр помогать в бизнесе или же быстро заменит вас, как только дела станут плохи.

Главное — не закончить как Нейман, которого просто вышвырнули из его собственной компании.